2026 Outeur: Howard Calhoun | [email protected]. Laas verander: 2025-06-01 07:13:00

Vandag gebruik alle maatskappye tot 'n mate geleende hulpbronne. Hulle funksioneer dus nie net ten koste van hul eie fondse nie, maar ook krediet. Vir die gebruik van laasgenoemde word die maatskappy gedwing om 'n persentasie te betaal. Dit beteken dat die koste van ekwiteit nie gelyk is aan die verdiskonteringskoers nie. Daarom is 'n ander metode nodig. WACC is een van die gewildste maniere om beleggingsprojekte te evalueer. Dit laat toe om nie net die belange van aandeelhouers en krediteure in ag te neem nie, maar ook belasting.

Voorbeeld

So, ons het uitgevind dat WACC 'n aanduiding is van die gemiddelde opbrengs op beleggingskoste. Maar hoe om dit te bereken en wat het belasting daarmee te doen? Gestel 'n maatskappy word 60% deur aandeelhouers en 40% deur krediteure befonds. Daar is byvoorbeeld bereken dat die waarde van eiekapitaal moet 20% wees. En die maatskappy het daarin geslaag om 'n lening teen 15% per jaar te kry. As ons die kwessie van die berekening van die geweegde gemiddelde aandelekapitaal vanuit die oogpunt van logika en wiskunde benader, sal ons 18% kry. Maar is alles so eenvoudig? Gestel 'n maatskappy het $1 000 belê in die projek wat oorweeg word: 60% - aandeelhouers, 40% - krediteure. As die duur van die projek een jaar is, sal die kontantvloei na belasting $1,180 wees. VSA. 'n Duisend dollar gaan om die hoofbelegging af te betaal. En die oorblywende 180 dollar. Die VSA moet tussen aandeelhouers en krediteure verdeel word. Laasgenoemde sal $60 ontvang. En hier begin die interessantste. Rentebetalings kan belastingaftrekbaar wees. Daarom sal die maatskappy van die geld kan teruggee. As die belastingkoers 25% is, dan is dit $15. En dit beteken dat aandeelhouers nie 120 nie, maar 135 dollar sal ontvang. VSA. Daarom kan ons tot die gevolgtrekking kom dat die maatskappy aanvanklik minder kon verdien het. En steeds is dit onmoontlik om die versoeke van beide aandeelhouers en krediteure te bevredig. Daar kan nie gesê word dat GGKK 'n aanduiding is van die gemiddelde opbrengs op verkope nie, aangesien dit handel oor die prestasie van die maatskappy as geheel. Maar dit was hy wat dit moontlik sou maak om 'n baie meer akkurate berekening te maak.

Konsep

Soos dit reeds moontlik was om uit bogenoemde voorbeeld af te lei, is WACC 'n aanwyser wat jou toelaat om die vereiste winsgewendheid van die projek vir krediteure en beleggers te bepaal. En dit neem ook belasting in ag. In die vorige voorbeeld is dit nie 18% nie, maar 16,5%. Dit is as gevolg van die effek"belastingskild van kredietfinansiering". Gestel die rentekoers op die lening is 15%, soos in die vorige voorbeeld. Dan is die werklike koste van die lening 15%(1-belastingkoers in persentasie). Laasgenoemde in ons voorbeeld is 25%. In hierdie geval sal die maatskappy se lening 11,25% kos. WACC neem dit in ag.

Faktore

Kom ons kyk wat WACC raak. Dit is 'n aanwyser wat die vereiste winsgewendheid van 'n beleggingsprojek kenmerk. En dit word beïnvloed deur eksterne faktore soos die situasie in die aandelemark, die rente op risikovrye kapitaalbeleggings en die basiskoers van die mark, sowel as inkomstebelasting. Die maatskappy moet met hulle saamwerk en probeer om die hulpbronne wat dit in die huidige situasie het, suksesvol te gebruik. Belangrike faktore vir bestuur is faktore soos die beta-koëffisiënt, die risikopremie wat deur die onderneming vasgestel is, die verhouding van skuld tot totale kapitaal en kredietgradering. Die volgende berekende aanwysers beïnvloed ook die geweegde gemiddelde koste van kapitaal:

- Rentekoers, koste en hefboomfinansiering.

- Sekuriteitsmarkrisikopremie.

- Waarde en ekwiteitsaandeel.

Formule

Kom ons stel eers 'n paar simbole voor. Onder hulle:

- E is die koste van ekwiteit.

- RE is sy vereiste opbrengs.

- D - koste van kredietfondse.

- RD - Rente op die lening.

- TR is die belastingkoers.

Dus WACC=(ERE)/(E+D) + (DRD(1-TR))/(E+D). Daar moet kennis geneem word dat hierdie formule slegs een tipe leningsfinansiering in ag neem. As ons firma verskeie gebruik, moet almal afsonderlik met die toepaslike tariewe vervang word.

Basiese Fondsinsamelingsbeginsels

Maatskappye trek voordeel uit finansiering uit kredietbronne as die rente op die gebruik van laasgenoemde laag is, aangesien dit die maatskappy se geweegde gemiddelde koste van kapitaal verminder. Die doel van enige bank is egter glad nie liefdadigheid nie, maar 'n winsgewende transaksie. Daarom ontvang meer stabiele maatskappye wat aansienlike kollateraal het laer tariewe vir lenings. Banke streef daarna om so volledig as moontlik 'n prentjie te kry van hul lener, die kwalifikasies van sy topbestuurders en personeel, die maatskappy se prestasierekord en sy sakeplan.

Criticism

WACC is 'n universeel erkende hulpmiddel vir die assessering van die vereiste opbrengs op beleggingsprojekte. Dit het egter 'n aantal beduidende probleme:

- Het 'n "kredietfinansieringsbelastingskild". Met die eerste oogopslag blyk dit dat hoe meer lenings, hoe beter. En dit weerspieël werklik die WACC. Maar hoe om die toenemende riskantheid van projekte in ag te neem met 'n toename in hul finansiering ten koste van krediteure se geld?

- Beta-probleem. Hierdie aanwyser moet die risiko's weerspieël in vergelyking met die wisselvalligheid van die bates van die hele mark. Mees dikwels gebruik deur maatskappye vanlys van die S&P 500. Baie finansiers sal egter nie saamstem met die feit dat wisselvalligheid dieselfde as risiko is nie. En dit neem glad nie WACC in ag nie.

Aanbeveel:

Formule van netto bates op die balansstaat. Hoe om netto bates op 'n balansstaat te bereken: formule. Berekening van netto bates van LLC: formule

Netto bates is een van die sleutelaanwysers van die finansiële en ekonomiese doeltreffendheid van 'n kommersiële firma. Hoe word hierdie berekening uitgevoer?

Hoe om die MACD-aanwyser in die Forex-mark te gebruik

MACD-aanwyser is sonder twyfel een van die gewildste handelsinstrumente in die Forex-mark. Behoorlike gebruik van hierdie aanwyser laat jou toe om die rigting van die neiging te bepaal en betyds 'n moontlike toegangspunt tot die mark te wys

Die individuele pensioenkoëffisiënt is Berekening van die versekeringsdeel van die pensioen deur die nuwe formule te gebruik

Sedert 2015 word die pensioen volgens die nuwe formule vir persone met 30 of meer punte bereken. Hierdie toestand raak die regte van mense wat min ervaring het. Lees meer oor die nuwe formule hieronder

Rasionele gebruik van grond: die konsep en funksies van grond, die beginsel van gebruik

Ontginning van die grondfonds behels die skepping van gunstige toestande vir die produksie van landbouprodukte. Dit is egter onmoontlik om hoë ekonomiese doeltreffendheid op hierdie gebied te bereik sonder 'n noukeurige berekening van die koste van energie, krag en natuurlike hulpbronne. Die konsep van rasionele gebruik van grond is van sleutelbelang om voldoende produksie-aanwysers in hierdie gebied te handhaaf sonder om die natuur te benadeel

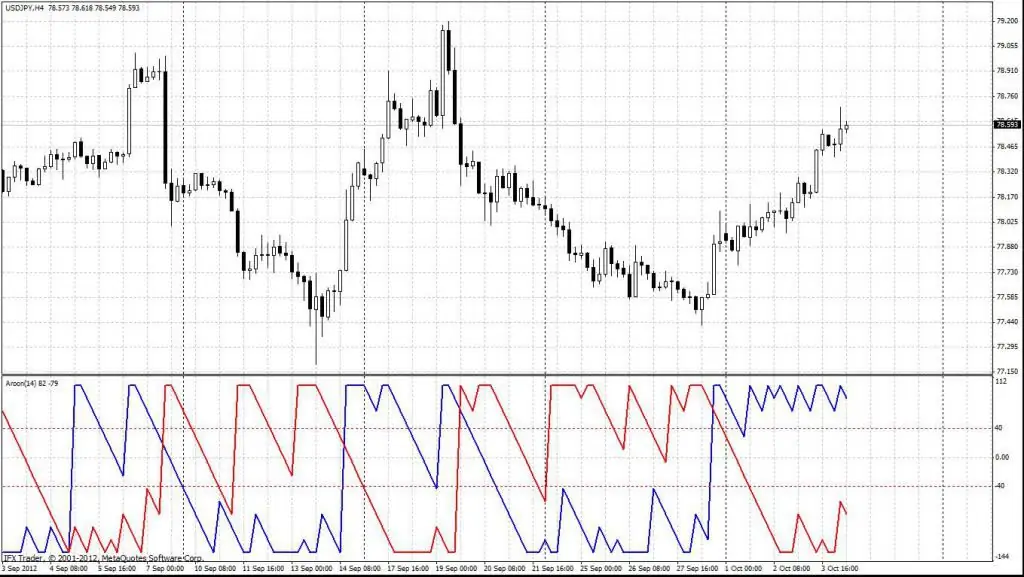

Aanwyser Aroon: beskrywing van die aanwyser, toepassing in handel

Die Aroon-aanwyser is 'n wonderlike hulpmiddel wat elke handelaar in hul arsenaal moet hê. Dit is 'n visuele voorstelling van die markbeweging wat maklik geïnterpreteer kan word om besluite te neem volgens prysrigting en momentum. Jy kan ook die kanse op 'n winsgewende handel aansienlik verhoog as jy 'n handelstegniek rondom Aruna bou in kombinasie met 'n uitbreekstrategie of enige ander gebaseer op prysbeweging