2026 Outeur: Howard Calhoun | calhoun@techconfronts.com. Laas verander: 2025-06-01 07:13:00

Versoening met die belastingowerhede laat jou toe om altyd op hoogte te bly van skikkings met die begroting, en sedert 2017 - met buitebegrotingsfondse. Dit is 'n meganisme wat help om te bepaal of die belastingbetaler skuld het op verpligte betalings. Inderdaad, selfs die mees pligsgetroue rekenmeester, bestuurder of sake-eienaar ondervind soms so 'n oorlas wanneer 'n betaling nie die doel bereik nie. Daar kan verskeie redes hiervoor wees, maar die resultaat is dieselfde - skuld.

Waarom by die IFTS nagaan?

Jy moet belasting en fooie betyds en ten volle betaal, dan sal die beheerders geen vrae hê nie. Maar dikwels is die belastingbetaler nie van plan om sy verpligtinge te vermy nie, en die skuld word gevorm as gevolg van 'n klein fout.’n Verouderde KBK,’n onakkuraatheid in bankbesonderhede - en nou word die maatskappy as’n debiteur gelys. Die hartseerste is dat dit dikwels bekend word wanneer finansiële sanksies by die bedrag van skuld gevoeg word. As daar egter periodiek met die belasting versoen word, kan hierdie probleme vermy word.

Terloops, boetes en strawwe is nie die enigste gevolge van nie-betaling van belasting (bydraes)betyds. Die inspektoraat kan 'n bevel aan die bank stuur vir onvoorwaardelike afskrywing van die bedrag skuld uit die maatskappy se vereffeningsrekeninge. Indien die fondse onvoldoende is, kan 'n besluit geneem word om die rekeninge te blokkeer. En in die meeste gevalle beteken dit dat dit nie sal werk nie. Daarbenewens kan skuldinvordering gerig word aan ander eiendom van die organisasie, en in sommige gevalle - sy eienaars en bestuurders. Moenie vergeet dat strafregtelike aanspreeklikheid ook voorsien word vir nie-betaling van belasting. Ons praat van groot groottes en doelbewuste optrede van die maatskappy se bestuur.

Wanneer versoening plaasvind

'n Belastingversoening kan enige tyd deur 'n organisasie of 'n entrepreneur geïnisieer word. Dit is raadsaam om nader aan die einde van die jaar na te gaan, wanneer alle verpligte betalings gemaak is. Dit is tyd om voorraad op te neem, voor te berei vir verslagdoening, en dit sal lekker wees om seker te weet dat alle belastings en fooie die begroting en fondse bereik het.

Afgesien van die begeerte van die belastingbetaler, is 'n rekonsiliasie altyd nodig wanneer 'n maatskappy sluit, herorganiseer of die belastingowerheid verander. Daarbenewens kan versoening deur die inspektoraat aangebied word. Die belastingbetaler het die reg om dit te weier, maar dit is steeds raadsaam om na te gaan. Immers, as die inspektoraat dit voorstel, dan het dit vrae.

Hoe verloop die proses?

Rekonsiliasie met die belastingkantoor is baie eenvoudig en bestaan uit verskeie stappe:

- Die belastingbetaler dien 'n verklaring in van sy begeerte om die data oor die berekeninge van belastingbetalings en bydraes te vergelyk.

- Die inspektoraat verwerk dit en stuur die rekonsiliasieverslag binne 5 dae. Dit bevat inligting wat die belastingowerheid het.

- Nadat die belastingbetaler die dokument ontvang het, vergelyk die inligting van die IFTS met sy dokumente en onderteken die wet - met of sonder teenstrydighede.

- Foute word reggestel, belasting word ekstra betaal, teenstrydighede in die wet word uitgeskakel. Ideaal gesproke, op die ou end skuld niemand iets aan enigiemand nie, en almal het bygewerkte inligting oor die maatskappy se berekeninge vir verpligte betalings.

Kom ons kyk nou van nader na al hierdie stappe.

Dien 'n aansoek by die territoriale owerheid in

Die tradisionele manier om met die belastingkantoor te kommunikeer, is om papierdokumente uit te ruil. Alle maatskappye en entrepreneurs het immers nog nie elektroniese dokumentbestuur gekoppel nie.

Daar is geen spesiale vorm goedgekeur vir die aansoek vir rekonsiliasie van belastingberekeninge nie, so jy kan in jou eie woorde skryf. Die belangrikste ding is om jouself as 'n belastingbetaler te identifiseer - dui die naam van die maatskappy of die naam van die entrepreneur aan, al die hoofkodes, adres, telefoonnommer vir kommunikasie

Jy kan kyk vir 'n spesifieke betaling, een of meer belasting, of alle verpligtinge. Maar slegs binne die raamwerk van die belastingowerheid waarop die applikant aansoek doen. Daarom, in die aansoek om rekonsiliasie met die belasting is dit raadsaam om die lys van betalings aan te dui. Hulle dui ook die IFTS aan waarmee jy wil kontroleer.

'n Belangrike punt is om aan te dui die manier waarop die aansoeker verkies om 'n belastingversoeningswet te ontvang. Wanneer u op papier aansoek doen, is daar twee opsies: haal die dokument persoonlik af of ontvang dit deurpos. In laasgenoemde geval is dit verpligtend om die posadres in die aansoek aan te dui. As dit nie daar is nie, sal die inspeksie die wet na die plek van registrasie van die organisasie stuur, en dit val nie altyd saam met sy ligging nie.

'n Papieraansoek kan persoonlik na die inspeksie gebring word, deur 'n gemagtigde verteenwoordiger gestuur word of per pos gestuur word. Die antwoord sal aan die aansoeker gestuur word op die wyse deur hom aangedui.

Jy kan 'n voorbeeldaansoek vir rekonsiliasie met die belastingkantoor hieronder sien.

Appèl via TCS of deur persoonlike rekening

Organisasies en entrepreneurs wat reeds elektroniese interaksie met die Federale Belastingdiens verbind het, stuur 'n versoek vir rekonsiliasie met die belasting via telekommunikasiekanale. Die voordeel is dat om 'n versoeningswet te ontvang, jy nie na die Federale Belastingdiens hoef te gaan of te wag totdat dit per pos aankom nie. Maar daar is een kenmerk: as teenstrydighede geïdentifiseer word, sal dit onmoontlik wees om die handeling na die inspeksie terug te gee. Ons sal 'n nuwe beroep moet doen.

Daar is nog 'n geleentheid om aansoek te doen vir 'n rekonsiliasieverslag sonder om na die IFTS te gaan - gebruik die belastingbetaler se persoonlike rekening. Dit is gerieflik as die maatskappy of entrepreneur voorheen toegang daartoe verkry het. Die wet sal persoonlik in papiervorm aan die aansoeker oorhandig word of per pos gestuur word. Die metode om die dokument te bekom word in die aansoek aangedui.

Die vorming van 'n aansoek in die persoonlike rekening van die belastingbetaler vind outomaties plaas. Jy hoef net te kies wat en vir watter tydperke geverifieer moet word. 'n Aansoek om rekonsiliasie met die belastingowerheid, waarvan 'n voorbeeld hieronder gegee word, is gegenereerin die persoonlike rekening van 'n individuele entrepreneur op die webwerf van die Federale Belastingdiens.

Datapassing

Dus, die belastingkantoor stuur binne 5 dae (tyd vir posaflewering uitgesluit) die rekonsiliasiewet aan die aansoeker. As die aansoek op papier ingedien is, sal die wet in twee kopieë verskyn. Dit sal data oor skikkings met die belastingbetaler deur die Federale Belastingdiens weerspieël. Hierdie is 'n prentjie van 'n maatskappy wat belasting betaal "deur die oë" van die inligtingstelsels van die Internal Revenue Service.

Nou is dit aan die belastingbetaler. Hy moet sy primêre dokumente insamel en die inligting oor die betaling van belasting vergelyk met wat in die wet aangedui word.

Struktuur van die wet

Die dokument bestaan uit 'n titelblad en twee afdelings. Die titel weerspieël basiese inligting oor die belastingbetaler en die IFTS. Die afdelings bevat inligting oor berekeninge met betrekking tot die gevraagde belasting (bydraes) vir elke tipe betaling en begrotingsklassifikasiekode. Dit beteken dat afsonderlike afdelings 1 en 2 aan elke belasting, fooi, bydrae gewy sal word.

Byvoorbeeld, as 'n aansoeker 'n rekonsiliasie vir BTW, persoonlike inkomstebelasting en inkomstebelasting versoek het, sal hy ten minste 3 stelle afdelings as deel van die rekonsiliasieverslag ontvang. As boetes op hierdie belasting opgelê is of boetes gehef is, sal hulle hul eie afdelings vorm.

'n Voorbeeldbelastingversoeningswet, naamlik 'n verkorte weergawe van artikel 1, word hieronder aangebied.

Versoening: Ideaal

Nadat die handeling ontvang is, moet die belastingbetaler dit van sy kant af invul - maakdata gebaseer op primêre dokumente. Ideaal gesproke moet dit saamval met wat die IFTS in die wet aangedui het, maar dit is nie altyd die geval nie. Dikwels is daar teenstrydighede, maar later meer daaroor.

As daar geen meningsverskille is nie, kan die versoening as suksesvol beskou word. Dit bly net oor om die wet op die laaste bladsy van artikel 1 te teken en die merk "Ooreengekom sonder verskil."

Nou moet die dokument aan die belastingkantoor terugbesorg word. Soms gee belastingbetalers nie die wet terug nie. Hulle meen dit is nie nodig nie, want daar is geen meningsverskille nie. Maar steeds, ons beveel sterk aan dat u altyd die versoeningswet terugstuur om moontlike vrae van die Federale Belastingdiens te vermy. As jy reeds die proses begin het, bring dit tot sy logiese gevolgtrekking.

Dus, aan die einde van die rekonsiliasie van belasting, moet albei kopieë van die wet aan die belastingkantoor terugbesorg word. Binne drie dae sal spesialiste dit onderteken, en een kopie sal aan die belastingbetaler gegee word of per pos gestuur word.

Wet van versoening met meningsverskille

Wat as die interne rekeningkundige data nie ooreenstem met wat in die wet aangedui word nie? Alle teenstrydighede moet in die toepaslike reëls van kolom 4 van afdeling 1 uitgeskryf word. Dan moet die wet onderteken word, en daarop let dat dit in ooreenstemming is met die meningsverskille, en aan die Federale Belastingdiens gestuur word. Dit is hoe artikel 1 van die wet lyk met teenstrydighede (sien die figuur hieronder).

Wanneer 'n handeling met teenstrydighede ingedien word, moet die belastingbetaler verstaan dat sy syfers deur dokumente bevestig sal moet word. Dit is nodig om betalingsopdragte voor te berei, kwitansies, indien nodig, bevestiging te verkrybankoorplasings.

Nadat die wet ontvang is, moet die inspeksiespesialis die data in die inligtingstelsels nagaan - 'n fout daarin is moontlik. Die belastingbetaler sal gevra word vir primêre dokumente om by die inligting te pas.

Fout aan die kant van die Federale Belastingdiens

As daar erken word dat die teenstrydighede ontstaan het as gevolg van verkeerde data wat deur die inspeksie ontvang is, sal spesialiste van die Federale Belastingdiens dit hanteer. Op dieselfde dag sal 'n memo opgestel word - dit word gestuur aan die inspeksie-afdeling wat verantwoordelik is vir die geïdentifiseerde fout. Spesialiste het nie meer as 5 werksdae om reg te stel nie.

Wanneer die fout reggestel is, word 'n nuwe rekonsiliasiewet opgestel. Die belastingbetaler moet seker maak dat alles in orde is. Wanneer die wet in artikel 2 onderteken word, is dit nodig om aan te dui dat die verskille opgelos is. Indien die nuwe versoeningswet weer teenstrydighede bevat, moet dit ook onderteken word met die aantekening “Akkoord met meningsverskille”. Heel aan die einde van afdeling 2, na die tabelgedeelte, is daar 'n plek vir verduideliking. Daar kan die belastingbetaler aandui waarom die teenstrydighede ontstaan het en hul voorstelle oor die oplossing van die huidige situasie uitdruk.

Fout aan die kant van die belastingbetaler

Dit kan blyk dat die oorsaak van die verskille die verkeerde optrede van die belastingbetaler self was. Hy kan byvoorbeeld die bedrag van die betaling verkeerd bereken, dit na die verkeerde CCC stuur, ensovoorts. In elke geval sal u die situasie op verskillende maniere moet regstel: 'n belasting of bydrae betaal, 'n korrektiewe verklaring of berekening indien, verduidelikBetaling besonderhede. Wat gedoen moet word om teenstrydighede op te los, sal die inspekteur verduidelik.

Om belastingversoening uit te voer is 'n eenvoudige en baie nuttige proses. Eerstens vir die belastingbetaler self. Dit gee 'n idee van die huidige stand van skikkings met die begroting en buitebegrotingsfondse. Gevolglik word foute geïdentifiseer wat kan lei tot boetes en ander onaangename gevolge van belastingskuld.

Aanbeveel:

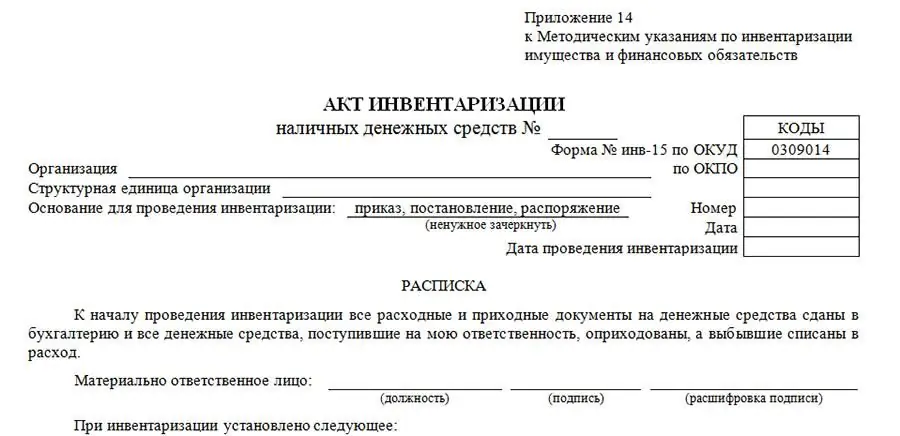

Opstel van die resultate van die inventaris: 'n lys van dokumente, die prosedure vir die samestelling

Die invul van die resultate van die inventaris is 'n belangrike stap in 'n volwaardige oudit van hoë geh alte. Om dit te doen, moet die lede van die voorraadkommissie 'n stel dokumente opstel wat die inligting bevat wat tydens die verifikasieproses verkry is. Op grond van hierdie dokumentasie word 'n besluit geneem deur die hoof van die maatskappy oor die vervolging van oortreders

Beraming van markwaarde: metodes, prosedure vir die opstel van 'n verslag, doeleindes van uitvoering

Evaluering van 'n woonstel of huis kan in baie gevalle nodig wees. Ja, en dit is baie belangrik om te weet hoeveel inkomste jy uit die verkoop van vaste eiendom kan kry. Dit is immers 'n bate wat verstandig gebruik moet word, wat beteken dat jy alles daaroor moet weet. Jy kan meer lees oor die waardering van die markwaarde van 'n woonstel in hierdie artikel

Handelsbesigheid: die opstel van 'n sakeplan, die voorbereiding van 'n pakket dokumente, die keuse van 'n assortiment, pryse, belasting en winste

Die handel besigheid is wonderlik vir diegene wat besluit om hul hand te probeer om vir hulself te werk. Baie aspirant-entrepreneurs begin handel dryf, want om iets duurder te koop en dit goedkoper te verkoop is die mees voor die hand liggende manier om geld te maak. Maar handel moet nie as 'n treffer beskou word nie, want geen sakeman is immuun teen onvoorsiene risiko's, probleme met verskaffers of veranderinge in markvoorkeure nie

Kennisgewing van die opening van 'n lopende rekening: die prosedure vir die opstel, metodes van liassering

Die artikel bespreek die huidige vereenvoudigings vir 2018 op die gebied van die indiening van streng verslagdoeningsvorms by die regulatoriese owerhede van die Russiese Federasie: IFTS, CHI, PF en FSS. Voorheen uitgevoer prosedures word in detail beskryf: die prosedure vir samestelling, die reëls vir die invul van kennisgewings oor die opening van 'n lopende rekening. Sowel as die terme en metodes van verwysing en boetes wat voorsien word vir nie-nakoming van die instruksies

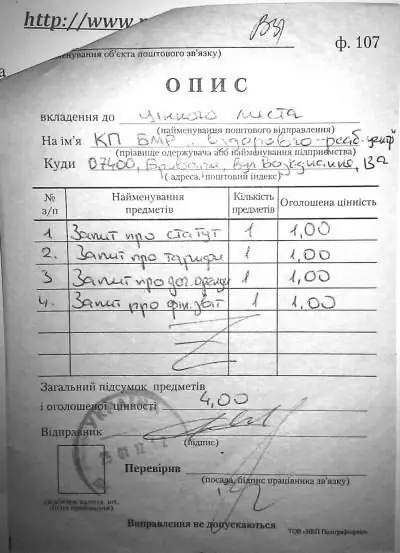

Geregistreerde brief met aanhangselbeskrywing. Die prosedure vir die stuur van 'n geregistreerde brief met 'n beskrywing van die aanhangsel

In die era van rekenaartegnologie skryf mense al hoe minder papierbriewe vir mekaar. Dit mag lyk asof so 'n organisasie soos die poskantoor in die nabye toekoms oor die algemeen verouderd sal raak. Maar in werklikheid is dit ver van die geval. Dikwels is dit eenvoudig onmoontlik om sonder posaanstuur te doen. In hierdie artikel sal ons die prosedure vir die stuur van 'n geregistreerde brief met 'n aanhangselbeskrywing oorweeg. Kom ons praat ook oor hoe lank die brief gaan neem, en hoeveel so 'n diens kos