2026 Outeur: Howard Calhoun | [email protected]. Laas verander: 2025-06-01 07:13:00

Entrepreneurs betaal belasting om hul aktiwiteite uit te voer. Dikwels is daar situasies van oorbetaling. Die maak van 'n groter betaling vind ook plaas vir individue. Dit is as gevolg van verskeie redes. Jy moet weet hoe om 'n belastingterugbetaling te kry.

Wat betaal individue?

Burgers van die Russiese Federasie betaal die volgende fooie:

- NDFL. Die aftrekkings wat van individue ingesamel word, gaan na die federale begroting. Dit word vir verskeie inkomste geneem. Persoonlike inkomstebelasting word byvoorbeeld op lone van werkgewers gehef. Dit word betaal deur burgers van die Russiese Federasie, buitelandse persone en staatlose persone.

- Op eiendom. Hierdie belasting word as plaaslik beskou. Dit word gehef vir woonstelle, huise, ander behuising, geboue, voertuie, motors en motorfietse uitgesluit. Betaling word elke jaar gemaak.

- Vervoer. Die betalers is die eienaars van die vervoer. Die belasting word betaal voor onderhoud, vir die berekening moet jy die krag en die minimum loon ken.

- Vir skenking. Wanneer jy eiendom as geskenk ontvang, moet jy belasting betaal. Maar dit sal slegs wees as die prys van die geërfde eiendom meer as 850 minimum lone en meer as 80 minimum lone metgeskenk.

- Land. Die belasting word gehef op landbougrond, grond wat deur 'n privaat individu ontvang is vir filiaalboerdery, behuisingskonstruksie.

Waarvoor betaal IP?

Entrepreneurs moet die volgende betalings maak:

- USN. Om onder hierdie stelsel te werk, moet individuele entrepreneurs voldoen aan die beperkings op werkende persone. Daar is reswaarde- en inkomstevereistes.

- UTII. Die Belastingkode van die Russiese Federasie verskaf 'n lys van tipes aktiwiteite wanneer 'n entrepreneur sy aktiwiteite onder hierdie stelsel kan uitvoer.

- BASIES. As 'n individuele entrepreneur 'n groot omset het, word hierdie stelsel toegepas.

- PSN. As 'n individuele entrepreneur werk aan daardie tipe aktiwiteite wat by die patentstelsel ingesluit is, dan kan jy daarna oorskakel.

LLC betaal UTII, UAT, BASIC, STS. Enige betaling kan lei tot 'n oorbetaling wat terugbetaal kan word of teen 'n ander fooi verreken kan word.

Is dit moontlik om terug te keer?

As 'n oorbetaling op betalings bespeur word, moet jy eers verstaan hoekom dit gebeur het. Hierdie verskynsel kom gewoonlik in die volgende gevalle voor:

- Fout met die berekening van belasting.

- As daar meer vooruitbetalings is gebaseer op die resultate vir die jaar in vergelyking met die jaarlikse verklaring.

- Gebruik van belastingvoordele wanneer betaling en onttrekking saam gemaak word op grond van die besluit van die Federale Belastingdiens.

Die oorbetaling word terugbetaal wanneer die belastingdiens met hierdie feit saamstem. Die Belastingkode van die Russiese Federasie bepaal dat die IFTS binne 10 dae vanaf die datum van ontdekking van die surplus verplig isdie betaler hiervan in kennis stel sodat 'n besluit geneem kan word. Maar dit gebeur selde.

Die belastingbetaler kan ook aansoek doen vir 'n belastingterugbetaling. Maar eers moet hy volgens die berekeninge met die IFTS versoen. Dit mag nie uitgevoer word nie, dan sal die inspekteurs, wanneer vrae ontstaan, dokumente aanvra oor die feit van die surplus. Terugbetaling van oorbetaling op belasting is slegs moontlik indien 3 jaar nie verloop het op die datum van oorbetaling nie.

As hierdie verskynsel as gevolg van die belastingowerhede plaasgevind het, word die opgawe binne 'n maand uitgevoer vanaf die oomblik van opsporing of vanaf die geldigheidsdatum van die hofbeslissing. Maar in die laaste situasie kan die IFTS die tyd binne 3 maande gebruik om na te gaan en 'n besluit te neem.

Wanneer is geen terugbetaling moontlik nie?

Daar is ook gevalle wanneer die IFTS weier om die oorbetaling terug te gee. Dikwels is die rede hiervoor dat die belastingbetaler die verjaringstydperk - 3 jaar, gemis het as dit deur die onderneming se skuld ontstaan het. 'n 1 maand word gegee vir gevalle waar die wyn op inspeksie is.

In hierdie geval het die rol bewys van die tyd van ontdekking van die feit. As die betaler dit kan verskaf, sal dit met die hulp van die hof moontlik wees om die surplus terug te gee. Weiering volg ook in die teenwoordigheid van agterstallige skuld by die onderneming voor die begroting. Sedertdien voer die IFTS steeds 'n nie-aanvaarding-verrekeningsprosedure uit.

Terug of verreken?

Voordat jy leer hoe om 'n oorbetaling van belasting terug te gee, moet jy uitvind watter aksies in hierdie geval moontlik is. Elkeen van die dokumente is immers anders opgestel. Benewens 'n terugbetaling, 'n oorbetaling virbelasting, kan verreken word in die bestaande verpligtinge tot die begroting. Maar daar is 'n beperking. Dit word slegs uitgevoer vir belasting binne dieselfde begroting. Die besluit om terug te keer of te verreken word gewoonlik slegs deur belastingbetalers geneem. Elkeen moet self besluit watter van hierdie prosedures die beste is.

Belastingprofessionale kies gewoonlik verrekening, want dan is dit nie nodig om die geld terug te gee nie. Daarom is hierdie proses vinniger, bowendien is minder dokumente nodig. Die status waarin die surplus plaasgevind het, maak ook saak. As die bedrae nie in ag geneem word wanneer dit aan belastingagente oorbetaal word nie, kan dit slegs terugbetaal word.

Opsporing

Beide die belastingowerhede en die betaler kan 'n oorbetaling opspoor. Die tweede opsie is die algemeenste. Vir sommige belasting word vooruitbetalings maandeliks of kwartaalliks betaal. Daarom sal die surplus op hierdie belasting bepaal word na die voorbereiding van die jaarverslag.

Baie verklarings vereis instruksies oor hoe om vooruitbetalings en jaarlikse belastingbedrae aan te meld. Daarom word oorbetalings in die verslag aangeteken. Hierdie situasie ontstaan ook indien 'n opheldering van die verslag vereis word, waarvolgens, as gevolg van voordele of om 'n ander rede, die bedrag van die verpligting tot die begroting verminder word.

Dikwels, tydens die oordrag van belasting, word onakkuraathede in betalingsopdragte toegelaat. Daarom kan jy 'n oorbetaling opspoor as die geld op die verkeerde plek gekrediteer word deur gereeld rekonsiliasies met die begroting uit te voer. Jy kan op die volgende maniere bepaal of daar 'n surplus is:

- Die inspekteur bel of stuur 'n brief. BYIn hierdie geval moet jy neerskryf waar die oproep vandaan kom, watter belasting die saak betref en wat die oorbetaling is. Dikwels word bykomende papierwerk vir verifikasie vereis.

- Gebruik 'n persoonlike rekening op die amptelike belastinghulpbron. As 'n maatskappy of individuele entrepreneur 'n gekwalifiseerde EDS het, sal dit moontlik wees om die belastingbetaler se persoonlike rekening gratis in te voer. Op hierdie manier kan jy tred hou met onderbetalings en oorbetalings.

Maak nie saak hoe die oortreding geopenbaar word nie, jy moet weet hoe om die oorbetaling van belasting terug te gee. Hierdie prosedure is opgestel volgens algemeen aanvaarde reëls.

Terugsendingprosedure

As 'n instansie of 'n individuele entrepreneur die betaalde surplus vind, kan dit teruggegee word of teen 'n ander betaling verreken word. Hoe kry ek my belastingterugbetaling terug? As die organisasie besluit om terug te keer na die lopende rekening, moet u 'n aansoek skryf. Dit is saamgestel in die vorm van KND 1150058.

'n Aansoek vir die terugbetaling van fondse na 'n bankrekening is soortgelyk aan 'n verklaring. Dit is nodig om die naam van die maatskappy, die bedrag van die oorbetaling, die CCC vir belasting, rekeningbesonderhede daarin te skryf. Sodra dit voltooi is, kan die aansoek ingedien word:

- In papiervorm persoonlik deur die betaler of deur 'n verteenwoordiger op grond van 'n volmag.

- Pos met erkenning van ontvangs.

- In elektroniese vorm, maar dan word 'n digitale handtekening vereis.

Die terugstuurprosedure word in die volgende stappe verdeel:

- Bepaling van oorbetaling. Dit word gedoen onder die wet van rekonsiliasie van belasting. Volgens hierdie dokument sal dit moontlik wees om te identifiseer, deurwatter betalings en hoeveel daar 'n surplus is.

- Opstel van 'n aansoek. Dit teken inligting oor die instelling, die bedrag en rekeningbesonderhede aan.

- Stuur die aansoek op enige gerieflike manier.

- Kry die resultate na 10 dae. As 'n weiering kom, dan word die voorbereiding van dokumente vir die hof vereis.

- Fondse word deur die maand oorgeplaas.

- As daar aan die einde van die tyd geen inskrywing was nie, moet jy 'n klag by 'n hoër gesag skryf en dokumente vir die hof voorberei.

Belastingkrediet

In plaas van 'n oorbetaling op belasting van 'n regsentiteit, kan die verrekening daarvan uitgevoer word. Jy kan dit doen:

- Vir toekomstige betaling van dieselfde fooi.

- Om nog 'n belastingskuld te betaal.

Met die verrekening van die oorbetaling van belasting, moet jy die reël volg - om die betaling slegs binne die begroting van hierdie vlak te verreken. Dit blyk dat die oorbetaling van federale belasting slegs na 'n ander federale belasting gekrediteer word. Die Federale Belastingdiens kan onafhanklik 'n verrekening met 'n onderbetaling teen 'n ander fooi uitvoer. Maatskappytoestemming is dan nie nodig nie.

Om die toets te voltooi, moet jy 'n aansoek in die vorm van KND 1150057 indien. Dit word op 3 maniere gedoen:

- Persoonlik of deur 'n verteenwoordiger.

- Mail.

- 3Gebruik die internet.

Verrekening word toegelaat binne 3 jaar vanaf die datum van die oorbetaling.

Deadlines

As die maatskappy die surplus wil verreken, word 'n aansoek by die Federale Belastingdiens vereis. Daar word van belastingbeamptes verwag om die dokument binne 10 dae te oorweeg en dan binne 5 dae van die besluit in kennis te stel. As 'nhulle het self besluit om te vertrek, dan word dit binne 10 dae vanaf die datum van opsporing gedoen. Die owerheid moet die besluit binne 5 dae in kennis stel.

As die bedrag groter is as die onderbetaling, word die belastingverrekening uitgevoer, dan word die balans vir die maand na die lopende rekening gekrediteer. In geval van oortreding van hierdie tydperk, is die betaler geregtig op rente.

Berekening

Om die bedrag van die fooi te bereken, moet jy die belastingsakrekenaar gebruik. Dit kan byvoorbeeld gebruik word om die vervoerfooi te bereken. Op die amptelike webwerf van die belasting is daar sulke sakrekenaars. Jy moet invoer:

- Jaar van motor.

- View.

- Aantal maande van eienaarskap.

- Enjinkrag.

Jy moet op die "Volgende"-knoppie klik. Die belastingsakrekenaar laat jou toe om die presiese betaling te bereken wat alle motoriste moet maak.

Verkeerde belastingafskrywing

Die belastingowerheid het die reg om onbetaalde belasting, boetes en boetes van die betaler te onttrek sonder die toestemming van die betaler. Dikwels kom hierdie handelinge foutief voor, byvoorbeeld, 'n betalingsbevel het nie na die owerheid gekom nie of die betaler het 'n fout gemaak en die verkeerde besonderhede aangedui. In hierdie geval moet die belastingowerhede die onwettig betaalde bedrae teruggee.

As die maatskappy belastingskuld het, kan 'n deel van hierdie betaling aan die betaling daarvan bestee word. Die res van die geld sal terugbetaal word. Om terug te keer, moet u 'n aansoek by die Federale Belastingdiens indien, wat in vrye vorm geskryf is. Dit sit die omstandighede uiteen, heg 'n ondersteunende dokument daaraan en dui bankbesonderhede aan.

Verklaring volglêer binne 1 maand vanaf die datum van onwettige afskrywing. As hierdie tydperk gemis word, is die terugkeer slegs moontlik deur 'n hofbeslissing. Dit word vir 3 jaar voorsien. Die aansoek word binne 10 dae verwerk. Dan word 1 maand gegee om die bedrag terug te betaal na die lopende rekening.

Opstel van 'n aansoek

Om 'n brief te stuur vir 'n terugbetaling van 'n oorbetaling van belasting, moet jy 'n aansoek voltooi. As die betaler op die fiskale diens aansoek doen, word die aansoek deur die Federale Belastingdiens oorweeg. Dokumentasie moet versigtig gedoen word. U moet die rede spesifiseer waarvoor u 'n opgawe benodig. Oorbetaling van inkomstebelasting of ander betaling word op dieselfde manier uitgevoer. Die aansoek moet die volgende besonderhede insluit:

- Naam van die tak van die Federale Belastingdiens.

- Adres van die ligging van die owerheid.

- Naam van die organisasie, volle naam van die aansoeker of individuele entrepreneur.

- Foundation.

- CBC en betaaldatum.

- OKTMO en die bedrag wat betaal is.

- Bedrag fondse wat terugbetaal moet word.

- Besonderhede van die rekening waarheen jy die fooi moet stuur.

Aan die einde is die datum en handtekening van die aansoeker. As die betaler 'n individu is, moet die betaler se TIN aangeteken word. Om die rede aan te dui, moet u na die bevestiging van betaling en die dokument verwys. Dit is hoe daar aansoek gedoen word vir oorbetaling van vervoerbelasting en ander betalings.

As die belastingkantoor nie die geld teruggee nie - wat om te doen?

Die belastingowerhede kan die verwerking van die aansoek en die terugstuurprosedure vertraag. Dan hoef jy nie tyd te mors nie, jy moet aktief optree. Eerstens moet jy kyk of alles in die dokument korrek is. As die belastingowerhede weier om die aansoek te aanvaar, moet u dit per geregistreerde pos of via die internet stuur. In laasgenoemde geval moet daar 'n gekwalifiseerde EDS wees.

Tydens 'n gesprek met 'n werknemer van die Federale Belastingdiens, moet dit genoem word dat die Belastingkode 'n sperdatum vir belastingterugbetalings binne 'n maand vanaf die datum van ontvangs van die aansoek stel. Indien daar na hierdie belastingtydperk geen stappe gedoen is nie, moet klagtes geskryf word. Dit moet slegs skriftelik, per pos, gedoen word. Volgens wet moet die antwoord ook skriftelik wees. Dit is nie nodig om te bel en die probleem mondelings op te los nie. Hierdie appèlle word nie aangeteken nie, buitendien kan hulle enigiets sê wat geskik is, en tydens die verhoor sal dit nie moontlik wees om dit in die saak aan te teken nie.

As die spertye verby is, en daar was geen terugkeer nie, moet jy 'n aansoek vir die hof opstel. Dit stel die vereistes vir die terugkeer van nie net die surplus nie, maar ook rente vir laat vas. Soos die praktyk toon, word alle sake gewoonlik in die rigting van die betaler opgelos. Die hof aanvaar die belastingparty slegs in geval van oortredings in die uitvoering van dokumentasie.

Documents

Wanneer eiendomsbelasting of ander betaling te veel betaal word, moet sommige dokumente voorberei word:

- Paspoort.

- Betaalpapiere.

- Rekeningbesonderhede.

- TIN.

- Sertifikaat van registrasie.

- Belastingopgawe.

- Dokumente wat die behoefte om belasting te betaal bevestig.

Geen ander papierwerk nodig nie. Afskrifte van hierdie dokumente is aangeheg. Akkurate inligting oorvraestelle wat nodig is tydens die verifikasie van die korrektheid van die betaling van belasting, moet u uitvind by die Federale Belastingdiens. Hulle sal jou met inligting oor alle betalings vra.

Bepalings vir individue

In hierdie geval geld dieselfde sperdatums as met organisasies. Watter FTS moet ek kontak? Die aansoek word ingedien by die liggaam wat belastingrekords van die organisasie of burger byhou. Met ander woorde, alle belastinginstellings waarin die betaler geregistreer is, moet aansoeke aanvaar. Daarom kan jy kontak met:

- By die plek van registrasie van die maatskappy.

- FTS rekeningkunde vir die hoofkantoor van die maatskappy.

Individue moet die diens kontak by die plek van registrasie of tydelike verblyf. As 'n persoon nie by die belastingowerhede geregistreer is nie, kan hy nie 'n terugbetaling deur die Federale Belastingdiens eis nie.

Belangstelling vir vertragings

Instellings is daarop geregtig om die oorbetalingsbedrag met rente te ontvang indien die fondse nie betyds teruggegee is nie. Dan neem die inspekteurs 'n besluit oor die opgawe en stuur 'n bevel aan die Departement van die Tesourie van Rusland (klousule 8, artikel 78 van die Belastingkode van die Russiese Federasie). En die inspekteurs beheer slegs die korrektheid van die berekening van rente, as daar 'n fout is. Om rente te ontvang, hoef die organisasie nie addisioneel die inspeksie te kontak nie. By aansoek word rente vir die vertraging bereken.

Daarom word die terugbetaling van oorbetaalde belasting ten volle deur die wet beheer. Betalers het die reg om aansoek te doen vir die oordrag van fondse of die verrekening daarvan teen ander fooie. En vir die vertraging is vergoeding verskuldig.

Aanbeveel:

Hoe om 13 persent van die aankoop van 'n motor op krediet terug te kry: die belangrikste opsies en maniere om te spaar

Dit is onmoontlik om 'n belastingaftrekking uit te reik vir die aankoop van 'n motor wat op krediet gekoop is. Die enigste voordeel wat in hierdie geval moontlik is, is die ontvangs van fondse in skuld, bedoel vir die aankoop van 'n motor onder die staatsprogram. Die wet maak nie voorsiening vir 'n belastingterugbetaling nie, aangesien aftrekkings op die staatsbegroting, indien 'n kredietmotor gekoop word, nie gemaak word nie. Jy kan slegs 'n aftrekking kry wanneer jy 'n voertuig verkoop

Terugbetaling van verbandrente. Hoe om 'n terugbetaling van verbandrente betaal te kry

Om jou eie huis te hê is 'n maatstaf van waarde. Sowat 30 jaar gelede het die besluit oor hierdie kwessie by die staat gebly. Nou moet burgers hulself van behuising voorsien. Maar jy kan steeds op hulp staatmaak. Byvoorbeeld, die opbrengs van rente op 'n verband. Lees verder oor die kern en besonderhede van hierdie proses

Terugbetaling van belasting wanneer eiendom gekoop word. Terugbetaling van oorbetaalde belasting

Inkomstebelasting word terugbetaal aan alle burgers wat 'n toepaslike aansoek en 'n volledige pakket dokumente by die belastingkantoor ingedien het. Om die prosedure vir die registrasie en ontvangs van 'n bedrag geld suksesvol te laat verloop, is dit nodig om alle aksies volgens die reëls uit te voer

Terugbetaling van die staatsplig van die belasting: al die nuanses van die prosedure

Die belastingkode van die Russiese Federasie lys alle situasies waar so 'n fooi vereis word. Oor die algemeen sal jy geld moet betaal wanneer jy ook al 'n diens van die staat benodig

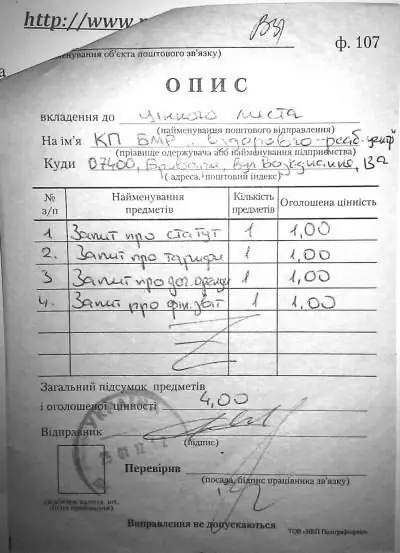

Geregistreerde brief met aanhangselbeskrywing. Die prosedure vir die stuur van 'n geregistreerde brief met 'n beskrywing van die aanhangsel

In die era van rekenaartegnologie skryf mense al hoe minder papierbriewe vir mekaar. Dit mag lyk asof so 'n organisasie soos die poskantoor in die nabye toekoms oor die algemeen verouderd sal raak. Maar in werklikheid is dit ver van die geval. Dikwels is dit eenvoudig onmoontlik om sonder posaanstuur te doen. In hierdie artikel sal ons die prosedure vir die stuur van 'n geregistreerde brief met 'n aanhangselbeskrywing oorweeg. Kom ons praat ook oor hoe lank die brief gaan neem, en hoeveel so 'n diens kos