2026 Outeur: Howard Calhoun | [email protected]. Laas verander: 2025-01-24 13:10:55

Baie dikwels kry 'n persoon in die loop van kommersiële aktiwiteite of wanneer hy probeer om sy fondse te vergroot die teenoorgestelde effek. Besigheid is nou verwant aan risiko. Hulle is ekstern en intern, en kan op enige stadium van aktiwiteit ontstaan.

Finansiële risikoversekering: tipes, reëls, voorwaardes

Die ontwikkeling van finansiële markte het alle lande van die wêreld geraak. Dit het gelei tot die versnelling van globalisering en liberaliseringsprosesse, wat alle deelnemers in die globale finansiële industrie direk geraak het. Elke sakeman voel op een of ander manier die invloed van hierdie faktore, daarom word hy gedwing om stappe te doen om sy finansies teen ongunstige situasies te beskerm.

Versekering van finansiële risiko's in hierdie konteks het 'n noodsaaklike maatreël vir elke deelnemer aan finansiële markte geword, aangesien daar nou aansienlik meer risikofaktore is. Dit is as gevolg van die implementering van nuwe finansiële instrumente, stelsels en metodes. Implementering van innovasies is ideaal ontwerp om risiko's te verminder, maar dit skep probleme van 'n ander aard.

Hierdie foto beklemtoon die rol van risiko-bestuurders, asook hul vermoë om betyds te reageer op wat gebeur en voldoende besluite te neem. Die enigste regte ding in hierdie geval is die gebruik van versekering en verskansingsinstrumente wat daarop gemik is om fondse te spaar. Byna die hele toekoms van die korporasie hang af van die regte keuse.

Finansiële versekering in Rusland

Dieselfde neiging is tipies vir Rusland. Onlangse transformasies in die wêreld van finansies het verteenwoordigers van die sakewêreld gedwing om hul sienings oor sake doen heeltemal te heroorweeg. Versekering van finansiële risiko's, saam met die behoefte om die hele bedryf te ontwikkel, het die belangrikste taak van die staat geword. Die kontinuïteit van ekonomiese siklusse hang af van hoe suksesvol hierdie taak opgelos word.

Desnieteenstaande is die stelsel van staatsinvloed op die private versekeringsektor steeds nie gevorm nie. Hierdie prentjie is 'n direkte gevolg van interne faktore wat verband hou met ekonomiese hervormings in die land. Dit is ook die moeite werd om te noem die gebrek aan 'n teoretiese basis vir versekering regoor die land. Die klassifikasie van finansiële risiko's spesifiek vir die Russiese segment en sy kenmerke is nie gemaak nie.

Kenmerke

Finansiële risikoversekering is 'n maatreël wat geneem word in die geval van verlies van bates van 'n onderneming of 'n belegger. Die sleutelwoord is "gevalle van verlies". Hierdie faktore kan van 'n ander aard wees: fondse kan onsuksesvol belê word, posisies in die effektemark verloor, of bloot gesteel word.

Oor die algemeen word die mees riskante gebiede in die wêreld van finansies oorweegfinansiële-krediet- en ruilbedrywe. Maar die eerste opsie maak voorsiening vir 'n bespreking: verbruiker of soortgelyke klein lenings kan beskou word as 'n risiko op die gebied van uitleen, waar die versekerde is 'n individu - die borg. Daar is nie so 'n instrument op die ruilmark nie.

tipes risiko's

Dit sluit in:

- Valse sekuriteite.

- Valse betalingsdokumente: betalingsbevele, kassiertjeks of lasbriewe.

- Verlies aan sekuriteite.

- Vervalsing-omsetfaktor.

- Vervalste banknote wat in banksirkulasie kom.

- Deelname van bankwerknemers aan bedrieglike skemas.

- Diefstal, beskadiging of vernietiging van eiendom en geld wat in 'n bank gestoor is.

- Dieselfde geld vir rekeningkundige dokumente, sagteware en toegang tot die bank se bedieners.

Bogenoemde tipes risiko's word finansieel genoem, maar dit kan ook as eiendom geklassifiseer word. Ongeag hul naam, bied die finansiële mark die toepaslike tipe finansiële risikoversekering. Oorweeg hulle in detail.

tipes versekering

Met inagneming van die uiterste relevansie van die behoud van die finansies en eiendom van wetsonderwerpe, word die volgende tipes versekering aangebied:

- Ruisrisiko's. Die valutamark kan primêr geraak word deur faktore soos die onvermoë om vir transaksies te betaal, die versuim van die makelaarsfirma om kommissiebetalings van transaksies te ontvang, onsuksesvolle transaksies met sekuriteite.

- Indirekte risiko'srelevant raak wanneer situasies soos verlies aan inkomste weens redes buite die beheer van die maatskappy, onvoorsiene bykomende uitgawes, verlies aan tydelike en bykomende wins voorkom.

- Kredietversekering word toegepas op deposito's (verseker deur die bank of deponeerder), kommersiële lenings of wissels. Laat terugbetaling van kredietverpligtinge word deur die bank verseker.

- Versekering teen ongemagtigde optrede van staatstoesighoudende en regulerende owerhede. In hierdie geval word die proses beskou vanuit die oogpunt van verskeie bepalings van die Burgerlike Wetboek van die Russiese Federasie en verteenwoordig 'n hele reeks maatreëls. Versekering kan gerig word op gedeeltelike of volle vergoeding vir skade. 'n Versekerde gebeurtenis in hierdie konteks word beskou as 'n onderbreking van produksieprosesse by die onderneming. Dit kan volledig of gedeeltelik wees. In die finale uitslag word die feit van die skade wat aangerig is, in ag geneem. Daarbenewens skep die stilstand van die onderneming se aktiwiteite risiko's vir werknemers en 'n aantal kontrakteurs, gemanifesteer in werkverlies, litigasie en verwante koste, skending van die bepalings van kontrakte met vennote en ander negatiewe gevolge.

Geskiedenis en werklikheid

Die reëls vir finansiële risikoversekering in die Russiese Federasie is onderhewig aan Federale Wet 4015-1, wat sedert 1992 van krag is. Volgens hierdie dokument is versekering 'n prosedure vir skadeloosstelling met sekere voorwaardes. Die doel van versekering is finansiële bates, en die instrumentbeskerming is 'n versekeringsfonds wat gevorm word uit die maandelikse bydraes van eiendomseienaars. Wanneer dit by versekering van regspersone kom, is die prosedure nie net van toepassing op ekonomiese faktore nie, maar ook op force majeure-omstandighede van 'n ander oorsprong.

Wat die finansiële versekering van gewone burgers (met betrekking tot die nuwe diens vir Rusland) betref, kan 'n versekerde gebeurtenis hier as verlore winste, onvoorsiene verliese of litigasie wat finansiële koste behels, beskou word.

Op 'n soortgelyke wyse is die risiko's van aandeelhouers verseker. Die relevansie van hierdie diens word geassosieer met 'n groot aantal misleide aandeelhouers wat slagoffers geword het van gewetenlose konstruksiemaatskappye. Dit is egter nie die enigste risikofaktor nie. 'n Versekerde gebeurtenis kan ook as 'n skerp verandering in marktoestande, prysveranderings of wanbetaling beskou word. In alle gevalle is die waarborg van vergoeding vir skade 'n finansiële risiko-versekeringsooreenkoms wat tussen die kliënt en die versekerde gesluit is.

Kontrakvoorwaardes

Voorwaardes van versekering in die Russiese Federasie word gereguleer deur die Burgerlike Wetboek van die Russiese Federasie. Die prosedure bestaan uit verskeie spesifieke stappe.’n Finansiële risikoversekeringskontrak moet skriftelik opgestel word, maar dit kan ook mondelings gedoen word. So 'n oplossing vir die kwessie het ook regskrag, maar sekere voorwaardes moet nagekom word, wat hieronder bespreek sal word.

As hierdie tipe verhouding na verpligte tipes staatsversekering verwys, word slegs 'n burger uitgereik'n versekeringspolis gebaseer op sy mondelinge versoek. So 'n polis sal volle regskrag hê en word gebruik om skadevergoeding te verkry. Hierdie moontlikheid word voorsien deur artikel 930 van die Burgerlike Wetboek van die Russiese Federasie.

Geskrewe kontrak

Artikel 940 van die Burgerlike Wetboek van die Russiese Federasie bepaal dat in sommige gevalle 'n skriftelike kontrak met die kliënt gesluit moet word, ongeag of finansiële risiko's of ander besigheidsinstrumente vrywillig verseker is.

Boonop, volgens artikel 941 van die Burgerlike Wetboek van die Russiese Federasie, is dit toelaatbaar om algemene polisse te gebruik wanneer dit kom by die behoefte aan meervoudige versekering van homogene eiendom. Dit kan byvoorbeeld goedere vir aflewering wees. In hierdie geval, op versoek van die kliënt, kan verskeie algemene polisse in die naam van verskillende mense uitgereik word.

mondelinge kontrakte

Die bepalings van finansiële risikoversekering is 'n stel bepalings wat die wil van die partye uitdruk.’n Mondelinge kontrak verkry regskrag wanneer al die omstandighede van die werking daarvan daarin in ag geneem word, en die partye in hul mening eenparig is. Kontrakte wat skriftelik gesluit word, het 'n paar eienaardighede. Dit is byvoorbeeld die publisiteit van die dokument. Hierdie kenmerk impliseer dat die versekerde 'n ooreenkoms moet onderteken met enige wetsonderwerp wat hom uit vrye wil aanspreek en in staat is om versekeringspremies te betaal. Openbare kontrakte op die gebied van versekering het 'n verjaringstydperk van nie meer as 2 jaar nie.

Metodes van versekering van finansiële risiko's in die regsveld laat die gedwonge sluiting van 'n ooreenkoms deur die hof toe, indien die versekerdeweier om dit te doen. Die basis hiervoor is artikels 426 en 445 van die Burgerlike Wetboek van die Russiese Federasie. Daarbenewens moet versekeringstariewe vir alle kliënte dieselfde wees. Verwysing na die wet - artikel 426 van die Burgerlike Wetboek van die Russiese Federasie.

Vereiste voorwaardes

Om 'n versekeringskontrak regsgeldig te maak, moet dit die volgende items bevat:

- Definisie van 'n versekerde gebeurtenis.

- Geldigheidsgebied van die versekeringskontrak.

- Voorwerp van versekering.

- Versekerde bedrag.

- Prosedure en bepalings van vergoeding vir skade.

- Bepaling van die kontrak.

- Die polishouer se aanspreeklikheidstydperk.

- Bedrag en metode van betaling van versekeringspremies.

- Kan ek veranderinge aanbring.

- Tipe maatreëls om verpligtinge van een van die partye te vermy.

- Hoe dispute opgelos sal word.

Die kontrak kan ook individuele voorwaardes bevat, wat vooraf deur die partye mondelings ooreengekom is.

Die prosedure vir die sluiting van 'n kontrak

Op die gebied van versekering van finansiële risiko's wat met eiendomsverliese geassosieer word, is daar verskeie stelsels wat verskil in tariewe en die lys van dienste wat gelewer word. Jy moenie wed op 'n versekeraar wat bereid is om lae premies te verskaf nie. Dit kan wees as gevolg van die beperkte lys dienste wat verskaf word.

In die praktyk is daar gereeld gevalle waar versekeringsmaatskappye hulle tot verskeie truuks wend om skadevergoeding te vermy. Die ware aanwyser van betroubaarheid is nie die maatskappy se ervaring nie en nie klantresensies nie, maar 'n beoordeling van finansiële stabiliteitsaanwysers, 'n plek inonafhanklike graderings en tariefberekeningsmetodes.

Sommige maatskappye bied klaargemaakte tariewe, met ander kan hierdie kwessie individueel bespreek word. Omvattende eiendoms- of risikoversekering word as die mees betroubare metode beskou. Die gedetailleerde prosedure vir die sluiting van 'n ooreenkoms word gereguleer deur Artikel 48 van die Burgerlike Wetboek van die Russiese Federasie.

Definisie van 'n versekerde gebeurtenis

Die Burgerlike Wetboek gee spesiale aandag nie net aan die versekerde nie, maar ook aan die slagoffer. Gebaseer op die huidige wetgewing van die Russiese Federasie, word prosedures vir vergoeding vir skade verskaf:

- Die proses om 'n versekerde gebeurtenis te vestig.

- Bepaling van voldoening aan die voorwaardes gespesifiseer in die kontrak.

Bewysbasis

Volgens die kontrak is die versekerde verplig om 'n besluit te neem oor vergoeding vir verliese, indien in die vorige stadium die feit van die voorkoms van hierdie saak vasgestel word. Die volgende dokumente moet as basis dien:

- Verklaring van die slagoffer met 'n beskrywing van die versekerde gebeurtenis.

- Lys van vernietigde, gesteelde of beskadigde eiendom. Die finansiële risiko-versekeringstelsel in hierdie geval behels die verskaffing van dokumente en ander bewyse van finansiële skade.

- Versekeringswet.

As in die geval van eiendomsversekering die prosedure vir die uitreiking van 'n wet duidelik is, kan dit op finansiële gebied 'n aantal vrae laat ontstaan. Met betrekking tot finansiële verliese kan dit rekeningkundige dokumente wees wat die feit van nie-betaling van 'n lening aanteken, 'n sertifikaat van wetstoepassingsagentskappe oor skade, diefstal of vernietiging van fondse, ens. Vir die vorming van 'n dokument3 dae is toegeken.

Betalingsprosedure of weiering

Indien 'n kriminele saak op die feit van 'n versekerde gebeurtenis begin is, kan die uitreiking van vergoeding vir skade tot die einde van die proses uitgestel word. Indien die gebeurtenis nie verseker is nie, word vergoeding nie betaal nie. Geskrewe kennisgewing hiervan word aan die slagoffer gestuur.

Die maatskappy se finansiële risikoversekering maak voorsiening vir 'n uitkoms waarin die hof die skuldige vasstel wat die finansiële of eiendomskade veroorsaak het. In hierdie geval word 'n besluit geneem om vir die skade deur hierdie persoon te vergoed, en die versekeraar word gedeeltelik of heeltemal onthef van die verpligting om vergoeding te betaal.

Aanbeveel:

Versekering vir 3 maande: tipes versekering, keuse, berekening van die vereiste bedrag, nodige dokumentasie, invulreëls, indieningsvoorwaardes, terme van oorweging en uitreiking va

Elke bestuurder weet dat hy vir die tydperk van die gebruik van 'n motor verplig is om 'n OSAGO-polis uit te reik, maar min mense dink oor die bepalings van die geldigheid daarvan. Gevolglik ontstaan situasies wanneer na 'n maand se gebruik 'n "langspeel" stuk papier onnodig word. Byvoorbeeld, as die bestuurder per motor na die buiteland gaan. Hoe om in so 'n situasie te wees? Reël korttermynversekering

Versekering vir CASCO-risiko's: voorwaardes, risiko's, motorversekeringsvoorwerpe

Versekering vir baie motoreienaars het 'n noodsaaklike noodsaaklikheid geword, en dit geld nie net vir motorburgers nie, maar ook vir CASCO. Dit is te wyte aan die feit dat baie mense motors op krediet koop, en banke dring daarop aan om die kollaterale te verseker. Met die gewildheid van versekering groei die aantal bespreekte onderwerpe wat met versekering verband hou, insluitend versekeringsvoorwaardes, ondervinding in die verkryging van vergoeding, motorversekeringsvoorwerpe en 'n paar ander

Versekering: essensie, funksies, vorms, konsep van versekering en tipes versekering. Die konsep en tipes sosiale versekering

Vandag speel versekering 'n belangrike rol op alle lewensterreine van burgers. Die konsep, wese, tipes sulke verhoudings is uiteenlopend, aangesien die voorwaardes en inhoud van die kontrak direk afhang van die doel en partye daarvan

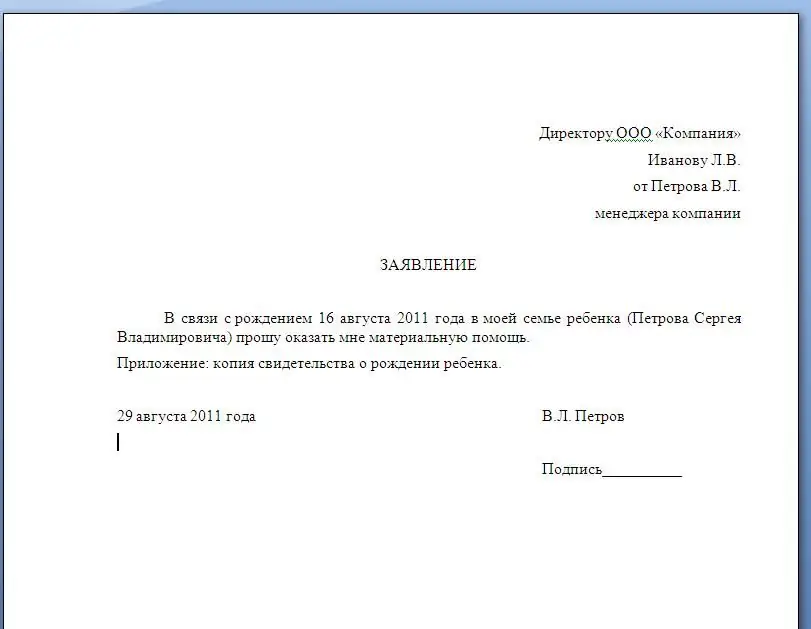

Aansoek om finansiële bystand: voorbeeld en vorm van skryf met 'n voorbeeld, tipes finansiële bystand

Materiële bystand word by die werk verskaf aan baie werknemers wat belangrike gebeurtenisse in hul lewens het. Die artikel verskaf voorbeeldaansoeke vir finansiële bystand. Beskryf die reëls vir die toewysing van betalings aan die werkgewer

Wat is GAP-versekering: konsep, definisie, tipes, opstel van 'n kontrak, reëls vir die berekening van die koëffisiënt, versekeringstariefkoers en die moontlikheid van weiering

Die bekendste en toepaslikste in die Russiese mark is OSAGO- en CASCO-versekering, terwyl daar baie toevoegings en innovasies in die internasionale motorversekeringsarena is. 'n Voorbeeld van sulke nuwe neigings is GAP-versekering. Wat is GAP-versekering, hoekom en wie het dit nodig, waar en hoe om dit te koop, wat is die voordele? Hierdie en ander vrae kan in hierdie artikel beantwoord word