2026 Outeur: Howard Calhoun | [email protected]. Laas verander: 2025-01-24 13:10:51

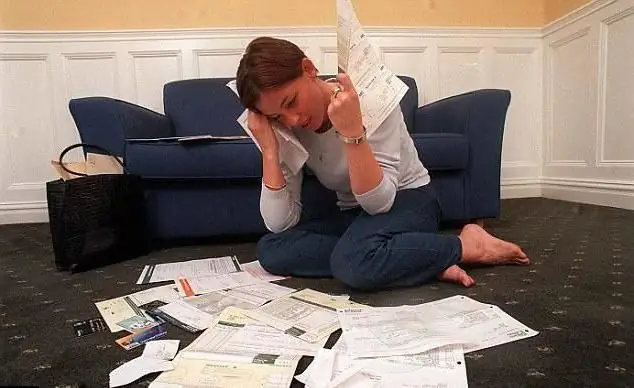

As jy belangstel in hierdie onderwerp, dan het jy heel waarskynlik die lening agterstallig, en dieselfde ding het met jou gebeur as met die meeste debiteure - die verkoop van skuld. Eerstens beteken dit dat jy, wanneer jy om 'n lening aansoek gedoen het, jy, wat probeer het om die geld so gou moontlik in jou hande te neem, dit nie nodig geag het om die kontrak noukeurig te bestudeer nie.

As al die bogenoemde nie op jou van toepassing is nie, sal dit steeds nuttig wees om uit te vind wie invorderaars is en hoe banke skuld verkoop. Na alles, as hierdie here na jou huis of jou vriende gekom het, sal jy nie alles kan teruggee nie. Daarom sal dit baie goed wees om te weet hoe om in so 'n situasie op te tree.

Wie is versamelaars?

Baie mense, nadat hulle hierdie woord gehoor het, verbeel hulle dadelik 'n soort opgepompte "broer", 'n stewige man met 'n knuppel, wat 'n skuld uit jou slaan. Trouens, alles is nog lank nie so tragies nie. So 'n manier om geld uit te slaan is 'n krimineel strafbare daad. Min mense gebruik dit al lank.

Eintlik, die werknemers van die invorderingsmaatskappy -mense met ekonomiese / regsopleiding of het 'n graad in sielkunde. Voormalige wagte in sulke strukture is redelik skaars.

Die taak van die werknemers van die invorderingsagentskap is om die skuld terug te gee. Hulle kan jou bel, briewe skryf, jou persoonlik by die huis en by die werk besoek en ander wetlike metodes gebruik. Die verkoop van skuld aan invorderaars gee hulle nie die reg om jou en jou familielede te intimideer, eiendom te beskadig, dreigemente en ander soortgelyke metodes nie. Dit alles is die rede vir jou beroep op die polisie.

Hoekom verkoop die bank jou skuld?

Dit is 'n taamlik belangrike punt wat ook nie geïgnoreer kan word nie. In enige uitleenooreenkoms word die voorwaardes waarvolgens die bank die reg het om skuld aan derde partye toe te ken, noodwendig voorgeskryf. Dit is die berugte verkoop van skuld. Dit wil sê, die bank wat vir jou geld gee, kry die reg om dit terug te eis. So 'n reg kragtens die wet kan aan enigiemand oorgedra word, beide op 'n betaalde basis en gratis. Maar eintlik het niemand, behalwe versamelaars, sulke "geluk" nodig nie. Let daarop dat niemand jou toestemming vra om die skuld oor te dra nie, maar daar word van jou verwag om jou van hierdie feit in kennis te stel.

Dikwels word sulke lenings aan versamelaars verkoop:

- nie deur sekuriteit of borg verseker nie;

- verbruiker;

- met oortrokke fasiliteit;

- skuld waarvoor minder as 300 duisend roebels is.

Dit is meestal nie winsgewend vir banke om op hul eie met sulke kliënte te werk nie, dit is die beste om hulle te verkoop. Na alles, regskoste kan weesmeer as die lening self.

Wat kan 'n bank doen?

Die verkoop van skuld van individue in hierdie geval kan op twee maniere uitgevoer word:

- voorsiening van skuldinvorderingsdienste;

- finale oordrag van skuldeiser se regte aan 'n ander persoon.

Die eerste manier is om 'n ooreenkoms te sluit oor die verskaffing van invorderingsdienste. In hierdie geval bly die eienaarskap by die bank, en die invorderaar ontvang 'n kommissie vir die diens gelewer. Dit is die mees voordelige manier vir die kliënt. Met die sorg vir sy reputasie, sal die bank baie versigtig wees in die keuse van 'n eiser, sowel as in die metodes van sy werk. Dit beteken die skuldenaar sal natuurlik geïrriteer word met oproepe, briewe en besoeke, maar maatreëls op die grens van wat toegelaat word, sal heel waarskynlik nie toegepas word nie.

Die tweede opsie is die volle verkoop van die skuld of 'n ooreenkoms oor die oordrag van die regte van die skuldeiser. So 'n pad kan ongelukkig vir die skuldenaar eindig. Die feit is dat die bank na die sluiting van 'n transaksie met invorderaars tevrede is met die bedrag wat ontvang is, en die voormalige skuldenaar stel geensins meer daarin belang nie. Dit beteken dat hulle nie omgee vir die maatreëls wat gebruik word om die fondse terug te gee nie. Daarom is versamelaars, veral gewetenloses, ook nie skaam nie. Alle toegelate en soms verbode metodes word gebruik.

Hoe om 'n opdragooreenkoms op te stel

So 'n dokument word 'n opdragooreenkoms of 'n ooreenkoms oor die oordrag van eise genoem. Dit is die mees algemene opsie in 'n situasie soos die verkoop van skuld van regspersone (en ook individue). Toestemming van die skuldenaar vir die sluitinggeen so 'n kontrak word vereis nie.

Opdrag word in baie areas van aktiwiteit gebruik, nie net in uitleen nie. Maar, volgens die wetgewing van die Russiese Federasie, kan so 'n ooreenkoms nie gesluit word met betrekking tot persoonlike verpligtinge nie. Byvoorbeeld, vergoeding vir materiële en morele skade, onderhoud is nie oordraagbaar nie.

So 'n ooreenkoms word meestal gesluit in gevalle waar die skuldeiser nie die skuld op sy eie kan invorder nie. Soms deel regspersone en individue, deur onderlinge ooreenkoms, die verpligtinge wat so ontstaan het. So 'n ooreenkoms kan beide op 'n betaalde en gratis basis gesluit word.

Partye by die ooreenkoms

Indien daar 'n verkoop van skuld is, is die partye by die transaksie:

- begunstigde - die een wat koop, die nuwe eienaar van die reg om te eis;

- toewyser - die een wat verkoop, die oorspronklike uitlener.

Die entiteit wat verplig is om die skuld terug te betaal, alhoewel dit 'n party tot so 'n ooreenkoms is, word nie as 'n derde party beskou nie, aangesien sy toestemming nie nodig is om die transaksie te voltooi nie.

Afhangende van die aantal en kenmerke van die partye tot die transaksie, kan die sessie-ooreenkoms soos volg verdeel word:

- Verkoop van skuld van regsentiteite aan 'n regsentiteit - dit is hoe die gewone herorganisasie van 'n onderneming meestal lyk. Trouens, net die naam van die skuldenaar verander, terwyl die regspersoon self dieselfde bly.

- Die oorgang van die skuld van 'n regsentiteit na 'n individu - meestal, wanneer 'n onderneming gelikwideer word, word skuldverpligtinge deur die voormalige direkteur aanvaar. Die skuld word op dieselfde voorwaardes en in dieselfde bedrag na 'n nuwe betaler oorgedra.

- Ooreenkomst tussen individue -hulp met die verkryging van 'n lening, verdeling van eiendom in 'n egskeiding, betaling deur ouers van kinders se skuld ensovoorts.

- Drieparty-opdragooreenkoms - wanneer die skuldenaar in kennis gestel word dat sy skuld verkoop is, en sy handtekening daarvan getuig.

In enige tipe opdragooreenkoms kan een van die partye 'n invorderingsagentskap wees.

Kenmerke van die kontrak en die inhoud daarvan

Die skuldverkoopooreenkoms ('n voorbeeld word hieronder aangebied) moet die volgende items bevat:

- die bedrag van die skuld;

- teenwoordigheid en bedrag van die boete;

- verwysing na die oorspronklike kontrak, waarvan die sluiting tot die skuld gelei het;

- terme waarin dit nodig was om die lening terug te betaal;

- kontakinligting en bankbesonderhede van die partye;

- verpligtinge opgelê aan die skuldenaar.

Afhangende van die aktiwiteitsveld, kan die opdragooreenkoms in die volgende areas van ekonomiese aktiwiteit toegepas word:

- toewysing van die reg om te eis op die gebied van vaste eiendom - op hierdie manier kan jy 'n woonstel wat met 'n verband gekoop is, verkoop as die lening nog nie terugbetaal is nie;

- sessie in versekering - oordrag van waarskynlike risiko's na 'n ander versekeringsmaatskappy;

- toewysing van eise ingevolge leweringskontrakte - die gebruik van factoring, dit wil sê, 'n uitnodiging aan 'n tussengangerbank wat die reg het om betaling van debiteure te eis;

- verkoop van skuld ingevolge 'n kontrak;

- sessie in kredietbedrywighede van bankinstellings - verkoop van skuld aan 'n invorderingsagentskap;

- sessie bybankrotskap is een manier om debiteure te verminder.

Tekens dat jou skuld verkoop is

Soos jy reeds verstaan het, vir regspersone kom die verkoop van skuld meestal nie as 'n verrassing nie, en soms is dit vrywillig en wenslik. Wat kan nie gesê word oor lenings uitgereik deur individue. Hier kom die aankoop van skuld deur invorderaars dikwels as 'n verrassing.

Hoe om te verstaan dat jou lening verkoop is? Jy moet begin bekommer as:

- Jy ontvang oproepe van onbekende persone wat betaling van 'n skuld eis. Spesifiseer met watter reg hulle dit doen, en bied aan om die opdragooreenkoms per geregistreerde pos te stuur.

- Jy kan nie die maandelikse fooi betaal en die antwoord kry dat "die rekening gesluit is nie". Kontak jou bank vir verduideliking. Hierdie situasie kan 'n teken wees dat jy regstappe in die gesig staar.

- Het 'n kennisgewing van 'n invorderingsfirma ontvang wat betaling van die skuld eis. Heel waarskynlik is dit reeds verkoop. Bykomende inligting kan by die bank verkry word of deur die telefoonnommer te skakel wat in die brief aangedui word.

- Jy het 'n kennisgewing van die bank ontvang dat jou skuld aan 'n derde party verkoop is. Dit kan 'n brief, SMS, telefoonoproep of ander manier wees. As jy enige vrae het, kan jy ook die finansiële instelling kontak vir verduideliking.

Wat moet 'n skuldenaar doen?

Die belangrikste ding is om nie paniekerig te raak nie. Jy moet verstaan dat die situasie nie soveel verander het as wat die versamelaars kan dink nie. Jou verpligtinge het dieselfde gebly, veranderslegs die skuldeiser, en nie die bepalings van die kontrak nie. Dit beteken dat ongeag watter maatreëls teen jou getref word, jy nie verplig is om enigiets meer te betaal as waarvoor in die oorspronklike kontrak voorsiening gemaak is nie.

- Kry 'n afskrif van die sessie-ooreenkoms in jou hande. Dit kan beide by die bank en by versamelaars gedoen word. As daar nie so 'n ooreenkoms is nie, mag jy niks betaal nie, ten minste totdat die betrokke hofbeslissing geneem is.

- Vind uit die presiese bedrag van die skuld, met inagneming van gedetailleerde verduidelikings: die lening liggaam, rente, boetes, boetes en so aan. Om dit te doen, bestel 'n spesiale sertifikaat by die bank.

- Kry alle moontlike leningsdokumentasie: kontrak, kollaterale ooreenkoms, borgsertifikate, terugbetalingskedule, betalingskwitansies. Bestel 'n leningrekeningstaat, dit wys presies wat en wanneer jy betaal het.

Al hierdie dokumente sal help wanneer jy met 'n invorderingsagentskap handel of handig te pas kom in die hof. En onthou: as die invorderaars nie 'n ooreenkoms het oor die verkoop van jou skuld aan hulle nie, het hulle geen reg om geld van jou te eis nie.

Aanbeveel:

Bewaardienste vir individue: tariewe, resensies. Bankdienste vir regspersone

Bewaardienste is 'n soort kommersiële dienste wat geassosieer word met die berging van sekuriteite, sowel as bedrywighede om hul eienaar te verander. 'n Organisasie wat 'n lisensie het om bewaaraktiwiteite uit te voer, gaan 'n ooreenkoms aan met 'n aandeelhouer wat sy bates aan hom oordra vir berging

Staatsplig vir registrasie van eienaarskap van vaste eiendom vir individue en regspersone

Op die grondgebied van die Russiese Federasie word alle eiendomstransaksies aangeteken. Om oor eiendom te kan beskik, is dit nodig om die regte te registreer en veranderinge aan die verenigde register aan te bring. Afhangende van die huidige situasie, is dit nodig om aan sekere regulasies te voldoen om die toepaslike pakket dokumente in te samel wanneer dit aan gemagtigde organisasies verskaf word.

Aankoop van skuld van individue en regspersone. Koop eiendom met skuld

Wat is die koop en verkoop van skuld? Kenmerke van die aankoop van skuld onder die lasbrief van eksekusie. Samewerking met versamelaars. Aankoop van skuld van individue en regspersone. Wat om te doen as jy 'n woonstel met skuld gekoop het?

Skuld aan invorderaars verkoop: het die bank die reg om dit te doen? Wat om te doen as die skuld aan invorderaars verkoop word?

Versamelaars is 'n groot probleem vir baie. Wat om te doen as die bank soortgelyke maatskappye vir skuld gekontak het? Het hy die reg om dit te doen? Wat sal die gevolge wees? Waarvoor om voor te berei?

Sperdatum vir betaling van vervoerbelasting deur individue en regspersone

Bepalings vir die betaling van vervoerbelasting word afsonderlik vir maatskappye en individue gestel. Hierdie fooi word uitsluitlik deur die eienaar van die motor betaal. Die artikel verduidelik dat die betalingsperdatum vir maatskappye afsonderlik deur elke streek vasgestel word, en individue moet fondse voor 1 Desember van die volgende jaar oorplaas. Die reëls vir die berekening en oordrag van belasting word gegee