2026 Outeur: Howard Calhoun | calhoun@techconfronts.com. Laas verander: 2025-01-24 13:11:05

Alle handelaars wat in die finansiële markte spekuleer, gebruik 'n handelsrekening in hul werk, waarop transaksies plaasvind. Onder die voorwaardes van makelaarsmaatskappye het hulle margelenings. Alle finansiële transaksies wat deur spekulante gemaak word, vind plaas met hefboomfinansiering. Wat is marge, in eenvoudige woorde - uitleen vir verhandeling? Dit, sowel as die kenmerke en gebruiksreëls daarvan, sal in die artikel bespreek word.

Die konsep van marge

In die handel op finansiële markte word lenings met marginale voorwaardes sonder uitsondering deur makelaarsmaatskappye aan alle kliënte verskaf. Dit laat spekulante toe om op gunstiger voorwaardes handel te dryf. Wat is marge? In eenvoudige woorde, dit is 'n spesiale tipe lening vir verhandeling in finansiële markte. Hierdie tipe voorsiening van bykomende fondse stel kliënte in staat om handelsbates met finansiële hefboom te gebruik. Dit wil sê, 'n handelaar kan transaksies op gunstiger voorwaardes maak met 'n oormaat van sy eie depositogeld.

Met die hulp van hefboomfinansiering het die spekulantdie geleentheid om bykomende fondse wat deur die makelaarsmaatskappy verskaf word in hul transaksies te gebruik. Dit het sy eie parameters en voorwaardes vir elke handelsrekening, waarvan die belangrikste die uitreiking van 'n lening is wat deur die handelaar se eie depositofondse in sy rekening verseker is.

Hefboom

Wanneer 'n kliënt by 'n makelaarsmaatskappy registreer en 'n rekening vir werk opstel, kan hy die geskikste opsie vir hom kies ("Standaard", "Vip", "Mikro" en ander tipes). Meestal hang dit af van die gratis bedrag geld wat die spekulant bereid is om te waag, dit wil sê op sy deposito.

Hefboom is die verhouding van die totale bedrag fondse in die handelsrekening tot die volume van die lot. Gewoonlik word hierdie voorwaardes in die kontrak gespesifiseer, maar daar is makelaars wat kliënte toelaat om dit self te kies.

tipes hefboomfinansiering:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 en meer.

Hoe hoër hierdie aanwyser, hoe meer geleenthede het 'n handelaar in spekulatiewe bedrywighede. Maar dit is ook nodig om aandag te skenk aan die feit dat finansiële risiko's toeneem. Daarom, wanneer jy 'n tipe handelsrekening kies, moet jy in ag neem dat handel met 'n groot hefboom in geval van onsuksesvolle handel die spekulant vinnig sal lei tot Margin Call, dit wil sê die verlies van die meeste van die deposito.

Die essensie van marge-handel

Op "Forex", sowel as in ander rigtingshandel finansiële markte, is daar geen werklike verkope. Wanneer hulle sê dat handelaars enige bates koop of verkoop, gebeur dit in werklikheid nie, aangesien alle transaksies slegs gebaseer is op die vooruitskatting van veranderinge in markkwotasies. Handel maak geld op aannames wat deur baie instrumente oor prysveranderings bepaal kan word. Die handelaar se inkomste bestaan uit spekulatiewe transaksies en word bereken op die verskil tussen die koop en verkoop van 'n bate.

Die kern van die marge-beginsel is ruiloperasies met handelsinstrumente, sonder werklike verkope of aankope. Alle transaksies vind plaas deur arbitrasie. Vir duidelikheid, oorweeg 'n voorbeeld. Die spekulant kies een of ander handelsbate en plaas 'n bestelling om te koop. Nog 'n handelaar open 'n verkoopsposisie op dieselfde instrument. Lotvolumes moet dieselfde wees. Na 'n rukkie is daar 'n uitruil. Gevolglik maak een spekulant 'n wins en die ander 'n verlies. Die verdienste van die eerste handelaar sal afhang van die volume van die lot en die aantal punte wat verdien word.

Marge-lenings stel handelaars in staat om inkomste aansienlik te verhoog. Dit is te danke aan die vermoë om groot volumes te stel, wat in lotte bereken word. Gestel 'n transaksie met een hele lot sal 10 sent per 1 punt op 'n mikrorekening wees, in standaardopsies sal hierdie bedrag 100 keer verhoog - tot $10 met lotvolumes van 0, 1 - 1 sent of $1 vir standaardtipes.

Kenmerke van marge-verhandeling

'n Lening watuitgereik deur makelaarsmaatskappye, verskil aansienlik in terme van sy voorwaardes van alle ander leningsopsies. Oorweeg die kenmerke daarvan:

- Kredietfondse word slegs vir verhandeling uitgereik. Hulle kan nie vir ander doeleindes gebruik word nie.

- Bykomende bedrae is slegs vir verhandeling met die makelaar wat dit uitgereik het. In ruilhandel, insluitend Forex, nadat 'n rekening by een handelaar geregistreer is, is dit onmoontlik om depositofondse te gebruik om met 'n ander makelaar te werk.

- Marge-krediet is altyd baie meer as 'n handelaar se eie fondse, anders as verbruikers-, bank- en ander soorte lenings. Dit wil sê, dit is 'n paar keer meer as die bedrag van kollateraal of marge.

Die margeleenmodus verhoog die totale volume transaksies aansienlik. Byvoorbeeld, op "Forex" is die grootte van een hele standaardlot 100 duisend USD. e. of Amerikaanse dollars. Natuurlik het nie elke spekulant die nodige bedrag geld om transaksies te maak nie. Selfs gemiddelde markdeelnemers kan nie sulke groot deposito's met hoë finansiële risiko's bekostig nie, waarteen daar geen versekering kan wees nie, slegs die minimalisering daarvan.

Marge-lenings het selfs klein markdeelnemers toegelaat om deel te neem aan handel deur makelaarsmaatskappye en verdien met hefboomfinansiering. Gevolglik het die totale volume transaksies aansienlik toegeneem.

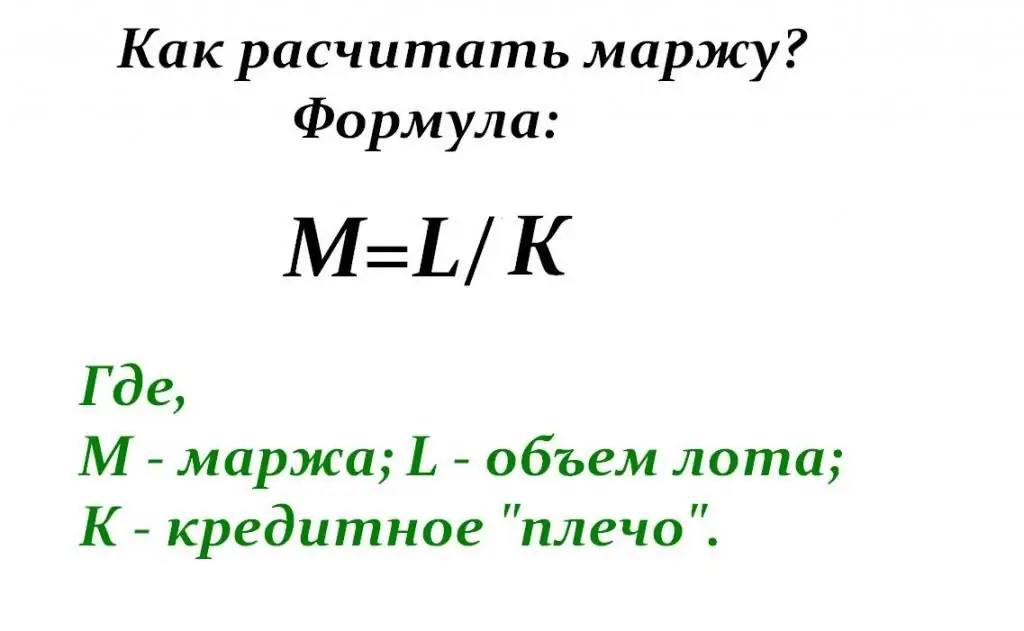

Hoe om marge te bereken?

In ruilhandel is marge- of margeparameters baie belangrik. By die keuse van 'n handelsrekening is dit altyd nodig om die grootte van die krediet in ag te neemhefboom en persentasie vir Marge Call, dit wil sê die vlak van oorblywende fondse voor die gedwonge sluiting van die transaksie deur die makelaarsmaatskappy.

Afhangende van die voorwaardes vir die verkryging van 'n margelening, kan hierdie aanwyser anders wees. Iewers is dit 30%, terwyl ander makelaars -0% of minder het. Hoe hoër hierdie aanwyser, wat ook Stop Out genoem word, hoe minder geleenthede sal daar in handel wees, maar as die transaksie met geweld gesluit word, sal die verlies baie laer wees.

Byvoorbeeld, 'n handelaar se handelsrekening het 'n deposito van $1 000. Met 'n verkeerde oop posisie, wanneer die mark teen sy transaksie gegaan het, sal dit gesluit word teen 'n Stop Out van 30 persent, wanneer die spekulant 'n verlies van 70% ontvang, dit wil sê $ 700, en nadat die Marge Call uitgevoer is, $ 300 sal op sy deposito bly. As die Stop Out op die handelsvoorwaardes van die rekening op 10% gestel is, sal die verlies $900 wees, en slegs $100 sal oorbly.

Die formule vir die berekening van die marge is soos volg: die marge sal ooreenstem met die volume van die lot gedeel deur die grootte van die hefboom.

Variasiemarge

Wat is dit? Enige transaksie, maak nie saak hoe dit gesluit is nie - met wins of verlies, word in die handelaar se statistieke in sy handelsterminaal vertoon. Die verskil tussen hierdie aanwysers word die variasiemarge genoem. Elke makelaarsmaatskappy stel 'n limiet, dit wil sê die minimum waarde vir 'n spekulant se depositofondse. As die vlak van variasiemarge in handel onder hierdie parameters val, dan sal die makelaar se kliëntas bankrot beskou word, en sy fondse uit die depositorekening word afgeskryf.

Om moontlike finansiële verliese uit te skakel, stel makelaarsorganisasies spesiale vlakke op kliënte se handelsrekeninge vas, sodra die Margin Call sal volg. In die handelsterminale word 'n waarskuwing van die makelaar vertoon dat die deposito die minimum saldolimiet bereik. In hierdie geval het die handelaar net een opsie - om sy handelsrekening aan te vul of dit sal gedwing word om met 'n verlies te sluit. Margelenings maak voorsiening vir 'n reeks van hierdie vlak binne 20-30% van die fondsbelofte.

As die kliënt nie sy rekening aanvul nie, sal sy saldo afneem, en in hierdie geval sal alle posisies, as daar verskeie van hulle is, deur Stop Out gesluit word, ongeag die handelaar se begeerte. Met ander woorde, wanneer die saldo op die handelsrekening afneem en die balans van die marge 20-30% is, reik die makelaar 'n waarskuwing uit - 'n aanbod (Margin Call) aan die kliënt. En dan, wanneer die verliese groot waardes bereik, en net 10-20% in die pand sal oorbly, maar die deposito sal nie aangevul word nie, sluit hy die transaksie - Stop uit met geweld.

Stop Out-voorbeeld

Hoe is die gedwonge sluiting van posisies? In die praktyk lyk dit so:

- Kom ons sê 'n spekulant het 'n handelsrekening uit die "Standaard"-kategorie.

- Sy deposito is $5 000.

- Hy het die euro/dollar-geldeenheidspaar as 'n handelsbate gekies.

- Hefkrag is 1:200.

- Lot volumestandaard vir "Forex" - 100 duisend Amerikaanse dollars, dit wil sê die grootte van die deposito is 5 duisend dollar, vermenigvuldig met 'n hefboom van 200.

- Die depositobedrag in hierdie voorbeeld sal 10% wees, dit wil sê $500.

- Hy het net een handel geopen, maar hy het die verandering in markkwotasies verkeerdelik voorspel, en dit het hom verliese begin gee.

- Aanvanklik het hy 'n waarskuwing in die terminaal ontvang - Margin Call, maar het geen stappe gedoen nie en het nie sy deposito aangevul nie.

- Die transaksie is deur Stop Out gesluit met die vlak van 20% wat volgens die handelsvoorwaardes van die rekening gestel is. Die handelaar het $4,900 verloor op die handel. Slegs $100 oor op die deposito.

Hierdie voorbeeld wys hoe gevaarlik dit is om 'n groot hoeveelheid hefboomfinansiering te gebruik, en die gevolge vir die handelsdeposito. Wanneer jy handel dryf, is dit altyd nodig om die grootte van die marge en oop posisies met klein lotgroottes te monitor. Hoe hoër die margefondse, hoe hoër is die finansiële risiko's.

In sommige makelaarsmaatskappye kan jy die diens onafhanklik deaktiveer om marge-verhandeling te verskaf. In hierdie geval sal finansiële risiko's teen marge-uitleenkoerse maksimum wees en 100% beloop, en hefboomfinansiering sal eenvoudig nie beskikbaar wees nie.

Margekontrak

Alle handelsvoorwaardes vir rekeninge wat deur makelaarsorganisasies verskaf word, word in kontrakte gespesifiseer. Voorheen kyk die kliënt daardeur, maak kennis met al die punte en teken dan eers.

Aanlyn wanneer die handelaar nie die geleentheid het om die kantoor te besoek niemakelaarsmaatskappy, gee hy outomaties sy toestemming tot die kontrak wanneer hy 'n handelsrekening registreer. Natuurlik is daar ook organisasies wat dokumentasie deur 'n koerier of Russiese Pos stuur. Die vorm van die ooreenkoms oor margeleen word bepaal deur die handelsvoorwaardes, wat al die vereistes en regulasies uitspel.

Kort en lang posisies

Elke spekulatiewe handel het twee fases: opening en sluiting van 'n posisie. Vir enige handel wat as voltooi beskou kan word, word 'n volledige siklus van die transaksie vereis. Dit wil sê, 'n kort posisie moet noodwendig met 'n lang een oorvleuel, en dan sal dit gesluit word.

Tipe spekulatiewe bedrywighede:

- Handel oor die opwaartse beweging van aanhalings - opening van lang posisies. Sulke transaksies in verhandeling op finansiële markte word as Lang, of aankope aangewys.

- Handel op die dalende beweging van kwotasies - kort posisies, dit wil sê verkope, of kort.

As gevolg van die marge-leningsregime het handel in finansiële markte baie gewild geword, nie net onder groot deelnemers, soos sentrale banke, kommersiële, versekeringsfondse, organisasies, maatskappye en ondernemings nie, maar ook onder private handelaars wat dit nie doen nie. groot hoofletters hê.

Klein spekulante kan verdien om relatief klein bedrae te verhandel, en in die meeste gevalle sal slegs 1 tot 3% van die totale handelswaarde genoeg wees. As gevolg hiervan, met die hulp van marge-handel, word die totale volume van posisies aansienlik verhoog, en uitruilings verhoog wisselvalligheid en likiditeit.verhandeling van bates, wat 'n aansienlike toename in kontantvloei tot gevolg het.

Alle posisies wat in Long (lank) geopen word, word gekenmerk deur die voorwaardes vir die opwaartse beweging van die mark. En kort (Kort) - om te daal. Handel vir koop en verkoop kan met verskillende tydsduur oopgemaak word. Daar is drie tipes van hulle:

- Korttermynposisies wat wissel van 'n paar minute tot 1 dag.

- Midtermyn-aanbiedings - van 'n paar uur tot 'n week.

- Langtermynposte - kan etlike maande of selfs jare duur.

Behalwe vir die tydperk, hang die handelaar se verdienste af van die geselekteerde handelsbate. Almal van hulle het hul eie kenmerke en kenmerke, en hoe groter hul likiditeit, wisselvalligheid, vraag en aanbod, hoe hoër is die winsgewendheid van die spekulant.

Voor- en nadele van margehandel

Hoe meer hefboomwerking 'n handelaar se handelsrekening het, hoe meer neem die finansiële risiko's van 'n handel toe. Margeleen bied die spekulant die volgende voordele:

- Moontlikheid om 'n posisie te open met 'n klein aandelekapitaal.

- As gevolg van hefboomfinansiering het 'n handelaar voordele in die mark en kan hy spekulatiewe manipulasies in handel uitvoer deur 'n wye verskeidenheid handelstrategieë te gebruik.

- Kredietmarge word voorsien in 'n baie groter hoeveelheid beskikbare kollaterale en verhoog die moontlikheid om fondse met tiene en honderde kere te deponeer.

Na negatiefoomblikke sluit die volgende kenmerke in:

- Margehandel, wat die likiditeit van die mark verhoog, verhoog die prysskommelings van batekwotasies. Gevolglik is dit baie moeiliker vir handelaars om prysveranderinge akkuraat te voorspel, en hulle maak foute wanneer hulle posisies oopmaak wat tot verliese lei.

- Die hefboom wat in margelenings gebruik word, verhoog die spoed om inkomste te genereer aansienlik, maar terselfdertyd, as die opsie ongunstig is, het dit 'n groot impak op verliese. Dit wil sê, daarmee kan jy beide baie vinnig verdien en jou depositofondse verloor.

Professionele mense raai beginners aan om baie versigtig te wees in die keuse van die voorwaardes van 'n handelsrekening, om die optimale hefboomopsie in handel te gebruik en aandag te gee aan die eienskappe van bates. Daar moet onthou word dat wisselvalligheid nie net 'n handelaar se vriend kan wees en hom in staat stel om vinnig te verdien nie, maar ook 'n vyand wat lei tot onmiddellike en aansienlike verliese.

Gratis Marge

In enige handelsterminaal kan jy so 'n parameter as vrye marge sien. Wat dit is? Gratis marge is fondse wat nie betrokke is by handel en kollaterale nie. Dit wil sê, dit is die verskil tussen die totale bedrag van die depositobalans en die kredietmarge. Dit word slegs in oop posisies bereken tydens die geldigheid van die bestelling, maar sodra die spekulant dit sluit, word alle kollaterale vrygestel, en die totale bedrag van die deposito word in die terminaal aangedui.

Gratis Marge help jou om te bepaal watter geleenthede beskikbaar is terwyl jy handel dryfdie handelaar, hoeveel en in watter volumes van die lot hy op die huidige tydstip nog transaksies kan oopmaak.

Gevolgtrekking

Marge-lenings bied groot geleenthede om geld in die finansiële mark te maak vir medium en klein markdeelnemers, sowel as private handelaars. Professionele persone raai beginners aan om spesiale aandag te skenk aan handelstoestande en hefboomfinansiering wanneer hulle die tipe depositorekening kies.

Aanbeveel:

Elektroniese handel - hoe om deel te neem? Stap vir stap instruksies, handel platforms

Vandag word die staatsbevel beskou as 'n meer doeltreffende hulpmiddel om besigheid te ondersteun as voordele of subsidies. Daar is ook so 'n reël dat munisipale en staatskliënte verplig is om ongeveer 10-20% van die jaarlikse aanbod van voltooide produkte, dienste en werk by klein besighede te plaas

Italiaanse ganse: beskrywing van die spesie, kenmerke van versorging, voortplanting, kenmerkende kenmerke, reëls van aanhou en winsgewendheid

Ganseteling is 'n goeie manier om geld vir 'n boer te verdien. Hulle is pretensieloos in sorg, kry vinnig gewig en is in aanvraag onder die bevolking. Wit Italiaanse ganse sal nie net 'n goeie inkomste bring nie, maar ook die binnehof met hul voorkoms versier. Voëls pas goed aan by verskillende toestande van aanhouding, hulle kan in enige klimaatsone geteel word. Italiaanse ganse - 'n uitkoms vir 'n ondernemende boer

Hoe om aan e-handel deel te neem: hoe om e-handel te doen

Vandag is elektroniese handel een van die gewildste soorte handel op die internet. Hierdie manier om kontrakte te sluit vir baie markdeelnemers is die aantreklikste vanweë die feit dat dit absoluut nie nodig is om geografies naby die kliënt te wees om aan die veiling deel te neem nie. Boonop is dit op hierdie manier baie geriefliker om die mark van belang te monitor deur die nuut-opkomende vraag na te spoor

Hoë marge produkte. Stap-vir-stap implementering van 'n besigheidsidee

Die artikel bespreek die voordele van die verkoop van goedere met 'n hoë marge, en gee aandag aan die kenmerke van die bou van hierdie besigheid

Konyne van die Strokach-ras: beskrywing van die spesie, kenmerke van versorging, voortplanting, kenmerkende kenmerke van die ras en reëls van aanhou

As iemand 'n doelwit het om konyne van die Strokach-ras te teel, dan is dit nodig om te onthou dat dit die beste is om net die sterkste en beste individue van die Duitse ras te hê. Wanneer dit tuis gekweek word, slaag baie boere nie altyd daarin om 'n suiwer ras te teel nie, aangesien sommige individue bont is of siek word