2026 Outeur: Howard Calhoun | calhoun@techconfronts.com. Laas verander: 2025-01-24 13:11:09

Rapportering van 6-persoonlike inkomstebelasting - 'n nuwe dokument vir werkgewers. Dit moet vanaf die 1ste kwartaal van 2016 aan die regulerende owerhede voorgelê word. Hierdie dokument word nie vir elke werknemer individueel saamgestel nie, maar vir die hele onderneming as geheel. Kom ons oorweeg verder hoe om 6-persoonlike inkomstebelasting in te vul.

Algemene inligting

Eerstens moet jy weet waar 6-persoonlike inkomstebelasting aangebied word. Die vorm van die dokument, opgestel in ooreenstemming met al die reëls, word aan dieselfde beheerliggaam gestuur waarheen die belasting oorgedra word. Daar is twee maniere om 'n dokument in te dien: in papier of elektroniese vorm. Die eerste opsie is geskik vir daardie werkgewers wie se gemiddelde aantal werknemers minder as 25 mense is. Vorm 6-NDFL kan persoonlik aangebied word of per pos gestuur word. In elektroniese vorm word die dokument deur die amptelike webwerf van die Federale Belastingdiens gestuur.

6-NDFL: indieningsperdatums

Dokument kwartaalliks ingedien. Dit moet nie later nie as die laaste dag van die 1ste maand van die volgende kwartaal gestuur word. Die wetgewing maak voorsiening vir aanspreeklikheid vir diegene wat nie 6-persoonlike inkomstebelasting betyds aanbied nie. Tydsberekeningtoelaes kan verskuif. Dit gebeur veral as die laaste datum op 'n vakansiedag of naweek val. In hierdie geval, vir entiteite wat 6-NDFL uitgereik het, word die sperdatums vir indiening uitgestel na die volgende werksdag. Die volgende kalenderdatums word deur die norme vasgestel:

- 1ste kwartaal 2016 - 3/5/2016

- Half - 1.08.2016

- 9 maande - 2016-10-31

- Vir 2016 - 1.04.2017

6-persoonlike inkomstebelasting: voorbeeld

Wanneer 'n dokument opgestel word, moet 'n aantal algemene vereistes nagekom word. As ons enige korrek saamgestelde voorbeeld van 6-persoonlike inkomstebelasting neem, kan daarop gelet word dat:

- Die dokument is opgestel in ooreenstemming met die data teenwoordig in die rekeningkundige registers. Ons praat veral van opgelope en betaalde inkomste, aftrekkings, berekende en teruggehoue belasting.

- Die invul van 6-persoonlike inkomstebelasting word op 'n aanwasbasis uitgevoer. Eerstens, die 1ste kwartaal, dan 'n halfjaar, dan 9 maande en 'n kalenderjaar.

- As alle aanwysers nie op die bladsy pas nie, word die vereiste aantal velle opgestel. Die finale inligting moet op die laaste van hulle gereflekteer word.

- Alle bladsye is genommer (001, 002 ensovoorts) vanaf die titelblad.

- Die invul van 6-persoonlike inkomstebelasting moet sonder foute en vlekke uitgevoer word. Dit word nie toegelaat om reg te stel wat geskryf is nie, insluitend met die gebruik van regstellende middele. Ook word velkram, dupleksdruk nie toegelaat nie.

- Aangesien jy 6-persoonlike inkomstebelasting met die hand of op 'n rekenaar kan invul, moet jy 'n paar reëls ken. Veral in die eerste gevalBlou, pers of swart ink word gebruik. Wanneer dit op 'n rekenaar ontwerp word, word karakters 16-18 punte hoog gedruk, in Courier New-lettertipe.

Veldontwerpreëls

In sommige gevalle kan dit moeilik wees om inligting in f in te voer. 6-persoonlike inkomstebelasting. 'n Voorbeelddokument bevat velde wat uit 'n sekere aantal bekendheid bestaan. Slegs 1 aanwyser moet in elk van hulle aangedui word. Die uitsondering is datuminligting of waardes uitgedruk in desimale breuke. Die skryf van kalendernommers word uitgevoer met behulp van drie velde. Die eerste twee bevat 2 bekendheid - vir die dag en maand, die laaste - 4 - vir die jaar. Die desimale breuk pas in 2 velde geskei deur 'n punt. Totale aanwysers en besonderhede moet teenwoordig wees in die f. 6-persoonlike inkomstebelasting. Die vorm word afsonderlik vir elke OKTMO opgestel. Belastingbedrae word bereken en in roebels aangedui. In hierdie geval word afrondingsreëls gebruik. Elke bladsy is gedateer en onderteken deur die verantwoordelike persoon.

Fields

- "TIN" - die nommers word aangedui in ooreenstemming met die sertifikaat van registrasie by die Federale Belastingdiens.

- "KPP" - slegs deur regsentiteite ingevul.

- "Aanpassingsnommer". "000" word in hierdie veld ingevoer as die 6-persoonlike inkomstebelasting vir die eerste keer teruggestuur word, "001" - vir die eerste regstelling, "002" - vir die tweede, ensovoorts.

- "Periode". Hierdie veld dui die kode aan wat ooreenstem met die tyd van aflewering.

- "Belastingjaar" (byvoorbeeld,2016).

- "Aan die owerheid ingedien" - hierdie veld dui die kode van die Federale Belastingdiens aan waarheen die dokument gestuur word.

- "Volgens die plek van registrasie/ligging". Hierdie veld bevat die kode vir die plek waar 6-NDFL verskaf word.

- "Belastingagent". In hierdie veld voer 'n individuele entrepreneur die van, voornaam, patroniem reël vir reël in. Die regsentiteit dui die volle naam aan volgens die samestellende dokumentasie.

- "OKTMO-kode". Organisasies moet dit aandui by die ligging van hul ligging of die ligging van 'n aparte afdeling. Entrepreneurs skryf die kode by die adres van die koshuis. Individuele entrepreneurs wat PSN of UTII gebruik, moet die nommers aandui wat ooreenstem met die MO waarin hulle geregistreer is in die status van betalers.

- "Kontakfoonnommer" - hier word onderskeidelik die nommer aangedui waarmee die Federale Belastingdiens die agent kan kontak.

- "Met dokumente/afskrifte aangeheg". In hierdie veld moet u die aantal bladsye vraestelle invoer wat die gespesifiseerde inligting bevestig. As daar geen is nie, word strepies geplaas.

In watter gevalle is dit nie nodig om 'n dokument voor te lê nie?

Vorm 6-NDFL word nie uitgereik as geen betalings aan werknemers gedurende die tydperk gemaak is nie en gevolglik is belasting nie van hul inkomste teruggehou nie. Eenvoudig gestel, dit maak geen sin om nulle in die snare te plaas nie. Verklaring 6-NDFL word nie ingedien nie, selfs al het die maatskappy geen personeel nie. Dit is nie nodig om slegs 'n dokument op te stel vir geopen (geregistreerde) organisasies wat nog nie met hul aktiwiteite begin het nie.'n Ondernemer of regspersoon mag (maar is nie verplig nie) om die belastingdiens in enige vorm in kennis te stel van die redes waarvoor f. 6-NDFL.

Verantwoordelikheid

Vir entiteite wat 6-persoonlike inkomstebelasting moet uitreik, is die tydsberekening van indiening van groot belang. Versuim om te voldoen sal lei tot 'n boete. Terselfdertyd word sanksies op beide die hele onderneming en op die hoof opgelê. As die vertraging nie baie groot is nie, dan is die boete minimaal. In hierdie geval kan rekeningblokkering toegepas word as 'n mate van invloed. Die reëls maak voorsiening vir 2 tipes strawwe. Die eerste word toegeken as die 6-NDFL-verslag nie op die geskeduleerde tyd gestuur is of later aangebied is nie. Die tweede straf dreig die onderwerp wanneer foute in die dokument gevind word. Kom ons kyk na albei gevalle van nader.

Ontydige aanbieding van dokument

Hierbo, die sperdatums vir die indiening van f. 6-persoonlike inkomstebelasting. Die oplegging van 'n boete vir laat aanbieding van die dokument word uitgevoer binne 10 dae vanaf die datum waarop dit deur die Federale Belastingdiens ontvang is. In hierdie geval mag die inspeksie nie wag vir die voltooiing van die lessenaaroudit nie. As die maatskappy meer as 'n maand laat is, sal die boete 1000 roebels wees. Hierdie grootte word as die minimum beskou. Vir elke daaropvolgende agterstallige maand, ongeag of dit vol is of nie, sal nog 1 duisend roebels by die voorgeskrewe boete gevoeg word. Hierdie bepaling word in Artikel 126 van die Belastingkode vasgestel (klousule 1.2). Die tyd van vertraging sal bereken word vanaf die datum waarop die organisasie die verslag ingedien het. Die hoof van die maatskappy kan beboet word met 300-500 roebels. Hierdie sanksie word voorsien in die Kode van Administratiewe Misdrywe, inartikel 15.6. Belastinginspekteurs het die reg om hierdie boete op te lê sonder om hof toe te gaan.

Rekeningsluiting

In die geval van nie-indiening van die dokument binne tien dae vanaf die datum wat deur die norme vasgestel is, het die Federale Belastingdiens die reg om bankbedrywighede met die finansiële hulpbronne van die skuldenaar te vries. So 'n maatreël word voorsien in Artikel 76 van die Belastingkode (klousule 3.2). Verduidelikings oor die toepassing van rekeningblokkering word gegee in die brief van die Federale Belastingdiens van 2016-09-08

Omstrede oomblik

Soms is daar in die praktyk situasies wanneer die organisasie aan die einde van die kwartaal geregistreer het en nog nie tyd gehad het om iets aan sy werknemers te betaal nie. Gevolglik is die 6-NDFL-verslag nie aan die inspeksie voorgelê nie. Intussen pas die Federale Belastingdiens, wat nie die dokument betyds ontvang het nie, 'n rekeningblokkering op die onderwerp toe. Baie mense het 'n logiese vraag: is hierdie maatreël wettig in hierdie geval?

Soos hierbo genoem, laat artikel 76 van die Belastingkode in paragraaf 3.2 bevriesing van bedrywighede toe indien f. 6-persoonlike inkomstebelasting. In die norm is daar geen klousule dat die blokkering slegs gebruik word as daar skikkings met die personeel is nie. Intussen is ook hierbo gesê dat die onderneming nie verplig is om f. 6-persoonlike inkomstebelasting, indien dit nie werknemers het nie of niks aan hulle betaal het in die ooreenstemmende tydperk nie. Die belastingowerhede het egter self herhaaldelik verklaar dat hulle geen dokumente van die onderdane verwag nie. Die feit is dat die databasis nie die rede bepaal waarom die verslag nie aangebied is nie. Gevolglik word die blokkering van die rekening outomaties uitgevoer. Vir ontdooiing sal jy 'n nulverslag moet aanbied. Oor die volgende dag(werkende) belastingowerhede gee 'n besluit om die blokkering op te hef. So 'n tydperk word voorsien in paragraaf 3.2 van die 76ste artikel. Nog 'n dag sal nodig wees om die besluit na die bank oor te dra. Tipies word die uitruil van dokumentasie onderskeidelik via die internet uitgevoer, die besluit sal vinnig genoeg na die finansiële instelling kom. Binne 'n dag nadat die besluit ontvang is, verwyder die bank die blokkering. Om sulke probleme in die toekoms te vermy, beveel kenners aan om 'n kennisgewing te stuur oor die afwesigheid van skikkings met personeel en 'n besluit te neem op grond hiervan oor die versuim om 6-persoonlike inkomstebelasting in te dien.

Ongeldige inligting

'n Boete kan van die onderwerp gehef word vir enige fout of onakkuraatheid in die verslag. Die bedrag van die boete is 500 roebels. vir elke bladsy met vals inligting. Hierdie sanksie word voorsien in Artikel 126.1 van die Belastingkode. In hierdie reël is daar geen duidelike lys van foute wat in die kategorie van "onakkurate inligting" val nie. In hierdie verband word die relevante besluite direk deur die inspekteurs geneem.

Intussen kan die inspektoraat nie alle vakke onnadenkend beboet nie. Soos deur die Ministerie van Finansies verduidelik, moet inspekteurs elke geval individueel oorweeg. Dit beteken dat daar van amptenare vereis word om die erns van die tekortkoming/fout te bepaal voordat 'n boete uitgereik word. Boonop moet versagtende omstandighede in ag geneem word. Die boete mag veral nie toegereken word as die belastingagent weens 'n fout:

- Het nie die bedrag van die verpligte bydrae onderskat nie.

- Het nie die belange van 'n individu geskend nie.

- Het geen skade niebegroting.

Hierdie punte word verduidelik in die brief van die Federale Belastingdiens gedateer 9 Augustus 2016. Soos in die geval van laat aflewering van die dokument, word dit toegelaat om nie net die onderneming aanspreeklik te hou nie, maar ook sy verantwoordelike werknemers (veral die kop). Amptenare kan met 300-500 roebels beboet word.

Hoe om sanksies te vermy?

Om nie 'n boete te kry nie, is dit nodig om onakkuraathede voor die belastingowerhede op te let en dit reg te stel. Om dit te doen, word 'n hersiene verklaring opgestel. Terselfdertyd beveel kenners aan om korrekte inligting op alle kwitansies vir die hele tydperk in te sluit. 'n Gewysigde 6-NDFL-verklaring word ook aangebied indien sommige inligting in die eerste dokument weerspieël word of nie volledig aangebied word nie. Dit is ook raadsaam om dit op te stel indien die onakkuraatheid tot 'n oorskatting van die bedrag van die aftrekking gelei het. Andersins kan 'n boete (500 roebels) opgelê word. Die TK vereis dat slegs inligting wat met foute ingedien is, by die hersiene dokument ingesluit word. Hierdie bepaling word voorsien in artikel 81 (klousule 6). Die belastinginspektoraat meen egter dat 6-persoonlike inkomstebelasting nie so ingevul kan word nie. Die dokument moet algemene inligting toon sonder om dit deur betalers af te breek. As jy inligting oor een werknemer bring, kan dit al die inligting verdraai.

Nuances

Op die titelblad wanneer die bygewerkte dokument ingedien word, moet "Regstellingnommer 001" neergesit word (indien dit die eerste regstelling is). Die registrasiereëls maak nie voorsiening vir die aanbieding van 'n annulerings- of kansellasieberekening nie. Hierdie 6-persoonlike inkomstebelasting verskil van die bekendesertifikaat 2-NDFL (dit moet ook aangebied word). As die fout geopenbaar is in dieselfde kwartaal waarin dit gemaak is, is dit nie nodig om die hersiene dokument voor te lê nie. In plaas daarvan word onakkurate inligting voor die einde van die verslagtydperk omgekeer, en vereffening word op die gewone manier verwerk.

Moet ek die berekening verfyn as die lessenaarkontrole voltooi is?

Oorweeg 'n saak. Die maatskappy het 'n fout gemaak met die uitreiking van 6-persoonlike inkomstebelasting vir 6 maande. In reëls 110 en 120 van die tweede afdeling is dieselfde kalendernommers van weerhouding en belastingaftrekkings aangedui. Dit sal korrek wees om die vervaldatum vir betaling die volgende werksdag na die aftrekking vas te stel. Die betaling is egter betyds gemaak. Die vraag het ontstaan: is dit nodig om die inligting uit te klaar as die maatskappy nie laat was met die belasting nie, en die lessenaaroudit voltooi is?

Kenners beveel aan om die gekorrigeerde berekening te stuur. Tydens die inspeksie kan gemagtigde persone besluit dat die maatskappy belasting laat betaal. Daarbenewens word 'n boete van 500 roebels gedreig vir verkeerde datums. as vals inligting. Hulle kan enige foute en onakkuraathede in die dokument tel. Hierdie bepaling is uitgeklaar in 'n brief van die Federale Belastingdiens gedateer 9 Augustus 2016. Onakkuraathede moet dus reggestel word, selfs al is die lessenaaroudit voltooi, en die inspekteurs het nie die geïdentifiseerde tekortkominge gerapporteer nie. Foute kan tydens die inspeksie ter plaatse gevind word. In hierdie geval sal die organisasie aanspreeklik gehou word. Dit is veiliger om onmiddellik 'n opgedateerde f in te dien. 6-persoonlike inkomstebelasting. Dit sal boetes vermy.

Aanbeveel:

Die bankrotskapboedel van die skuldenaar: die konsep, bevoegdhede en regte van die bestuurder, die skema vir die indiening van 'n bankrotskapsverklaring en bod

As die lener nie al die eise van krediteure betyds en ten volle kan terugbetaal nie, kan hy deur 'n hofbeslissing bankrot verklaar word. In hierdie geval word die bankrotskapboedel van die skuldenaar beoordeel. Alle eiendom wat deur die onderneming besit word ten tyde van die aanvang van bankrotskapverrigtinge is onderhewig aan waardasie. Die opbrengs uit die verkoop van hierdie fasiliteite word gebruik om skuld te delg

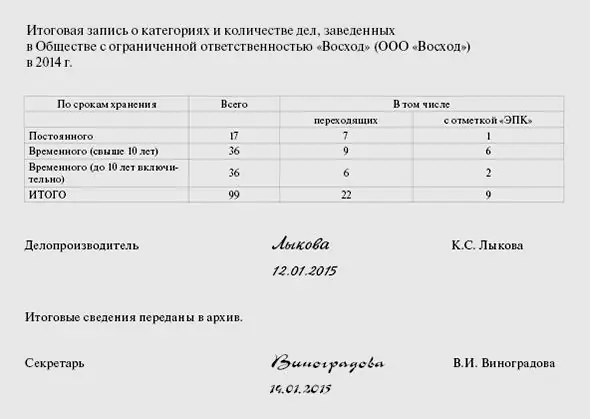

Nomenklatuur van sake van die organisasie: monstervulling. Hoe om 'n nomenklatuur van sake van die organisasie te maak?

Elke organisasie in die proses van werk word gekonfronteer met 'n groot dokumentvloei. Kontrakte, statutêre, rekeningkundige, interne dokumente… Sommige daarvan moet vir die hele bestaanstydperk by die onderneming gehou word, maar die meeste van die sertifikate kan vernietig word by verstryking van hul geldigheid. Om die versamelde dokumente vinnig te kan verstaan, word 'n nomenklatuur van die organisasie se sake saamgestel

Hoe om jou kredietgeskiedenis uit te vind deur middel van "Openbare Dienste": prosedure, indiening van 'n versoek en voorwaardes vir voorsiening

Kredietgeskiedenis is inligting oor die lener wat die nakoming deur hierdie persoon van verpligtinge kenmerk om die fondse wat in skuld ontvang is terug te betaal. Die doel van hierdie dokument is om bankkliënte aan te moedig om 'n pligsgetroue houding teenoor uitleenkwessies te hê. Elke persoon moet weet dat as hy eendag geld op krediet ontvang het, maar dit nie terugbetaal het nie, alle daaropvolgende krediteure in die toekoms hieroor sal leer

Indiening van minderjariges: reëls en beperkings

Indiensneming van minderjariges is 'n delikate proses wat goeie kennis van die Arbeidskode van die Russiese Federasie vereis. Die wet stel ’n aantal beperkings op wat in ag geneem moet word

Boet vir laat indiening van die verklaring. Boete vir laat indiening van BTW-opgawes

Vandag is daar 'n hele paar gereedskap wat 'n rekenmeester kan gebruik. In die praktyk is daar egter wanfunksies in die werking van die sagteware, 'n menslike faktor, verskeie onvoorsiene omstandighede wat lei tot 'n oortreding van die vereistes van die NDT. Gevolglik impliseer nie-nakoming van die vereistes van die wet die toepassing van sanksies op die oortreders. Een daarvan is die boete vir laat indiening van die verklaring