2025 Outeur: Howard Calhoun | [email protected]. Laas verander: 2025-01-24 13:10:49

Individuele inkomstebelasting (verkorte persoonlike inkomstebelasting) verwys na direkte en word gehef op alle inkomste van die bevolking van die staat.

Soos jy weet, is die basiese koers van inkomstebelasting, soos voorheen, dertien persent, en volgens hierdie bedrag word die berekening gemaak met die betaling van persoonlike inkomstebelasting. Maar daar is 'n aantal gevalle waarin betalers 'n gedeelte of die hele bedrag van die oorgeplaaste bedrag van lone kan terugbetaal as hulle alle rede het om af te trek.

Kan burgers inkomstebelastingterugbetalings kry?

Dit is nie net moontlik nie, maar moet gedoen word. Boonop is dit glad nie moeilik nie. 'n Belastingaftrekking is die reg om in sommige gevalle voorheen betaalde persoonlike inkomstebelasting oor te dra. Belastingbetalers kry 'n deel van die fondse terug wat vir verskeie doeleindes bestee is, en hulle kry 'n bykomende verhoging in wins. Die geleentheid wat oorweeg word, vereis geen belegging nie, wat beteken dat daar geen rede is om dit te mis nie. Vervolgens sal ons uitvind in watter gevalle burgers kanmaak gebruik van hierdie voorreg.

Rede vir belastingterugbetaling

Wat is die basisse? Daar kan nogal baie van hulle wees om 'n aftrekking te verskaf. Burgers het byvoorbeeld 'n woonstel gekoop of geld spandeer op behandeling met opleiding. In so 'n situasie sal 'n deel van die wins vrygestel wees van die betaling van belasting deur voordele te gebruik. Kom ons vind nou uit watter dokumente jy moet insamel vir inkomstebelastingterugbetaling.

Vereiste dokumentasie

Om die inkomstebelasting wat reeds betaal is aan die staatsbegroting terug te gee, is dit nodig om deeglike werk te doen om al die nodige dokumente voor te berei. Om dit te doen, moet jy die volgende dokumentasie insamel en daarby indien:

- Ingevulde belastingopgawe in die vorm van 3-persoonlike inkomstebelasting.

- Papier wat die uitgawe aangegaan sal bevestig.

- Aansoek om 'n eiendom of maatskaplike aftrekking.

- Interaksie van 'n burger met die belastingdiens.

Die grootste probleme waarmee betalers wat inkomstebelasting-terugbetalingsdokumente verwerk, te kampe het, is 'n verkeerd voltooide verklaring, tesame met probleme om die uitgawes wat gemaak is te bevestig, die indien van 'n onvolledige stel vraestelle, asook onakkuraathede in die aansoek om aftrekkings.

Die laaste rede is die weiering om persoonlike inkomstebelastingvoordele te verskaf, wat verband hou met verbandlenings of met die teenwoordigheid van gemeenskaplike eiendom onder burgers. Dikwels is inkomstebelastingterugbetalings niekan wees as gevolg van die boodskap van verkeerde bankbesonderhede waar die betaling gemaak moet word.

Wanneer het ek 'n belastingopgawe nodig?

Dit word benodig in 'n aantal van die volgende gevalle:

- 'n Persoon moet vaste eiendom koop. Onder hierdie definisie verstaan die belastinginspeksie die volgende voorwerpe: 'n woonstel (in 'n ou behuisingsvoorraad of in aanbou), 'n kamer, en daarby 'n huis of 'n stuk grond vir die bou van so 'n.

- Selfs as 'n burger besluit om 'n woonstel wat besit was te verkoop (of reeds verkoop het), het hy ook die reg om 'n inkomstebelastingterugbetaling daarop uit te reik.

- Enige van die bogenoemde voorwerpe moet besit word (vol, gesamentlik of gedeeld) en moet 'n sertifikaat van registrasie van eiendom of 'n aanvaardingsertifikaat hê. Hierdie dokumentasie word uitgereik vir reeds voltooide voorwerpe. En in die stadium van behuisingskonstruksie kan slegs 'n oordraghandeling uitgereik word. Dit is opmerklik dat die beginjaar vir die indiening van 'n verklaring die datum is van die voorbereiding daarvan.

Dus, wanneer teruggee word 'n inkomstebelastingopgawe vereis. Kom ons kyk nou na ander besonderhede.

Terugbetaling vir die woonstel

Eerstens, kom ons probeer om die vraag te beantwoord wie sal in staat wees om voordeel te trek uit inkomstebelastingterugbetalingsvoordele? Eerstens is dit:

- Werkende burgers, dit wil sê diegene wat in die een of ander instansie werksaam is en hulle word 'n amptelike salaris betaal, en bowenal, hulle ontvang inkomstebelasting daaruit in die bedrag van dertien persent,as hulle voorheen eiendom gekoop het.

- Familie, wanneer net een van die eienaars werk, en die res is afhanklikes. Die voorwaarde vir die volle (maksimum moontlike aftrekking) is die verkryging van gesamentlike eienaarskap van behuising. Wanneer 'n woonstel in gedeelde eienaarskap gekoop word, is die verdeling van die bedrag aan inkomstebelastingterugbetaling volgens die aandele van alle eienaars.

Dadelik moet daarop gelet word dat dit sedert 2014 moontlik is om terugbetalings van eiendomsaftrekkings vir 'n gade te ontvang, selfs al is die eienaar net een persoon.

Voorbeelde

Kom ons neem 'n voorbeeld. Gestel 'n woonstel is gekoop vir twee miljoen roebels in gesamentlike besit (vrou en man). Terselfdertyd betaal net die gade inkomstebelasting en werk net. In hierdie geval kan jy 'n verklaring daaroor uitreik met 'n maksimum belastingterugbetaling van inkomste vir 'n woonstel, wat tweehonderd-en-sestigduisend roebels is.

Voorbeeld No. 2. 'n Woonstel is vir twee miljoen in 'n aandeelprys gekoop (vrou en man, elk met 'n halwe aandeel). Terselfdertyd betaal net die gade inkomstebelasting en werk net. In hierdie geval kan jy 'n verklaring vir hom opstel, maar die opbrengs van inkomste by die koop van 'n woonstel sal honderd en dertigduisend roebels wees (volgens sy deel). Die vrou kan uiteindelik haar deel kry, maar slegs op voorwaarde dat sy werk kry.

Voorbeeld No. 3. 'n Woonstel is vir twee miljoen gekoop en by haar gade geregistreer, dit wil sê, die eiendom is nou haar persoonlike eiendom. In die geval dat haar man nie voorheendie reg gebruik het om behuising terug te gee, dan sal hy tweehonderd-en-sestigduisend roebels van die staat vir sy vrou kan teruggee. Maar later kan hy nie meer hierdie voordeel gebruik nie, al koop hy vir homself 'n woonstel.

Wie anders kan die terugbetaling gebruik?

Afgetredenes (wat nie werk nie) sal dit kan doen, maar hulle het die vorige drie jaar in diens geneem en belasting betaal. Dit is opmerklik dat die eiendomsaftrekkingsvoordeel slegs een keer in 'n leeftyd aan absoluut elke persoon verskaf word. In hierdie verband is 'n voorvereiste vir 'n terugkeer die afwesigheid in die verlede van enige appèlle na die betrokke inspeksie oor hierdie kwessie.

Wie kan nie hierdie aftrekking kry nie?

Hierdie is eerstens die volgende kategorieë burgers:

- Individuele entrepreneurs, saam met nie-werkende burgers, huisvrouens, dit wil sê daardie mense wat nie amptelike lone ontvang nie en gevolglik nie inkomstebelasting betaal nie.

- Pensionarisse wat die afgelope drie jaar net 'n pensioen ontvang het, is dus nie inkomste daarvan weerhou nie.

- Kindereienaars totdat hulle die ouderdom van werkvermoë bereik, dit wil sê, ons praat weer oor die moontlikheid om die toepaslike belasting aan die staat te betaal. Sedert 2014 het hierdie item egter verander. In hierdie verband is dit sedertdien moontlik vir ouers om 'n terugbetaling vir hul kinders te ontvang. Behuising moet weliswaar nie vroeër as 2014 aangekoop word nie.

- Burgers wat voorheen 'n terugbetaling van inkomste ontvang het wanneerkoop 'n huis.

Dit is opmerklik dat indien 'n persoon 'n eiendomsaftrekking ontvang het vir 'n bedrag wat minder is as die vasgestelde minimum (twee miljoen roebels), dan sal hy die ontbrekende verskil bykomend kan terugbetaal.

Dokumente vir die invul van die verklaring in die vorm van 3-persoonlike inkomstebelasting

Kom ons kyk nou na watter vraestelle nodig is om 3-persoonlike inkomstebelasting in te vul om inkomstebelasting vir die aankoop van behuising terug te gee. Eerstens is dit die volgende dokumentasie:

- Beskikbaarheid van 'n sertifikaat in die vorm van 2-persoonlike inkomstebelasting (die oorspronklike word vereis) op die inkomste van 'n burger vir een jaar. Dit word uitgereik deur die rekeningkundige afdeling van die onderneming waar die burger werk.

- Kontrak vir die verkoop van behuising (kopie vereis).

- Sertifikaat van eiendomsregistrasie in die geval dat klaargemaakte behuising gekoop is.

- Wet van aanvaarding en oordrag van 'n woonstel, deel of kamer ('n afskrif word ook benodig).

- tjeks met betalingskwitansies. Dit kan 'n koopooreenkoms wees, wanneer die finale bedrag daarin geskryf is.

- Kwitansies as deel van die bewys van bykomende uitgawes vir die verbetering van vaste eiendom, indien hulle 'n eiendom in aanbou koop.

- Verbandooreenkoms wanneer daar krediet is.

- Sertifikaat van 'n bankinstelling oor betaalde rente op 'n verbandlening, as jy 'n lening het (kopie benodig).

Die inspeksie word voorsien van fotokopieë van al die bogenoemde dokumente (slegs 'n salarissertifikaat word in die oorspronklike vereis). Maar dikwels wil die inspekteurs wat inkomstebelastingopgawes aanvaar die oorspronklikes sien. Daarom sal dit nuttig wees om hulle saam te neem om te wysas die behoefte ooit ontstaan. Dit is waar, slegs kopieë moet by die inspeksie gelaat word.

Behandelingsbelastingterugbetaling

Duur terapie-uitgawes Aftrekbaar kom in aanmerking indien aan die volgende vereistes voldoen word:

- Mediese verbruiksgoedere is tydens 'n duur behandeling aangekoop uit die lys dienste waarvoor die staat 'n aftrekking aan burgers verskaf.

- Die instansie het nie die aangeduide medisyne nie, en die aankoop daarvan word voorsien deur die kontrak vir terapie op die koste van die pasiënt (of die burger wat vir die behandeling betaal).

- Die belastingbetaler het 'n sertifikaat van 'n mediese instansie ontvang wat sê dat duur verbruiksgoedere nodig is vir die vereiste behandeling.

Dit is dus die moeite werd om daarop te let dat die bedrag van inkomste-terugbetaling vir behandeling nie tot enige perke beperk is nie en ten volle aangebied word indien die belastingbetaler geld spandeer het om vir duur mediese dienste te betaal.

Hoe kan ek 'n behandelingsaftrekking kry?

Om dit te verskaf, word die volgende vereis:

- Invul van 'n belastingopgawe (in die vorm van 3-NDFL) aan die einde van die jaar waarin die terapie betaal is en die nodige medisyne aangekoop is.

- Verkryging van 'n sertifikaat van die rekeningkundige afdeling by die werkplek oor die bedrag van teruggehoue en opgelope belasting vir die ooreenstemmende jaar.

- Voorbereiding van afskrifte van dokumente wat die mate van verwantskap met diedie persoon vir wie die terapie of vereiste middels betaal is.

- Voorbereiding van 'n stel dokumentasie wat die reg bevestig om 'n maatskaplike belastingaftrekking te ontvang vir die koste van betaling vir behandeling (insluitend sanatorium en oord).

As deel van die ontvangs van hierdie aftrekking vir behandeling ingevolge 'n vrywillige mediese versekeringskontrak, word 'n afskrif van die polis, kontantkwitansies, verskeie kwitansies vir die verskaffing van bonusse en bydraes, ensovoorts, vereis. Om 'n terugbetaling van inkomste vir behandeling te ontvang, naamlik 'n aftrekking vir die aankoop van medisyne, word die volgende afskrifte vereis: die oorspronklike voorskrifblad met die voorskrif van medisyne in die voorgeskrewe vorm met 'n spesiale merk genaamd "Vir belastingowerhede". Daarbenewens sal jy afskrifte van betalingsdokumente benodig wat betaling vir voorgeskrewe mediese produkte bevestig.

Belastingwetgewing maak tans voorsiening vir baie opsies waarvoor jy 'n belastingaftrekking kan kry. Om aansoek te doen vir 'n belastingterugbetaling, hoef jy nie 'n spesiale bagasie van regskennis te hê nie, en so 'n prosedure is nie so ingewikkeld soos dit met die eerste oogopslag lyk nie.

Aanbeveel:

Volmag vir 'n bank van 'n regspersoon: monster, kenmerke van invul, nodige vorms en dokumente

Die opstel van 'n volmag vir beide individue en regspersone het 'n paar nuanses. Selfs as u na 'n spesialis wend vir hulp, moet u weet hoe die prosedure verloop, watter dokumente u by u moet hê, hoe lank dit sal neem om te verwerk, ens. In hierdie artikel sal ons praat oor hoe 'n volmag is vir 'n bank van 'n regspersoon opgestel

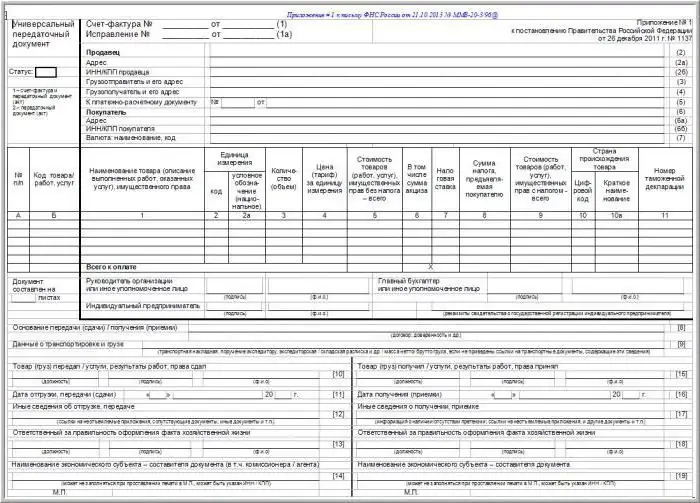

Voorbeelde van die invul van 'n vragbrief. Reëls vir die invul van 'n vragbrief

Om die maatskappy se aktiwiteite ten volle aan die vereistes van die wet te laat voldoen, moet jy die vasgestelde instruksies volg wanneer jy die dokumente invul. Hierdie artikel bespreek voorbeelde van die invul van 'n vragbrief en ander gepaardgaande dokumente, hul doel, struktuur en betekenis in die aktiwiteite van organisasies

Rookwinkel: voorbereiding van nodige dokumente, opstel van 'n sakeplan, keuse van nodige toerusting, doelwitte en stadiums van ontwikkeling

Die artikel handel oor so 'n besigheid soos 'n rookwinkel. Leer hoe om 'n besigheid te begin en waar om te begin. Oor hoe om toerusting te kies en hoe dit moet wees. Oor wat jy moet let op wanneer jy verskaffers kies, en oor die proses om gerookte produkte te vervaardig

Haarkapper by die huis: voorbereiding van nodige dokumente, opstel van 'n sakeplan, keuse van nodige toerusting, doelwitte en stadiums van ontwikkeling

Haarkappersonderneming vir kreatiewe mense is 'n baie belowende en interessante besigheid. Wel, as daar nie geld is om 'n groot salon oop te maak nie, is dit aanvanklik heel moontlik om jou projek van die eerste fase af te begin. Hiervoor kan 'n haarkappersalon by die huis georganiseer word, wat nie groot beleggings verg nie. Is dit die moeite werd om by so 'n besigheid betrokke te raak, en watter stappe sal jy moet deurgaan om dit oop te maak?

Hoe om 'n McDonald's oop te maak: voorwaardes vir die koop van 'n franchise, die voltooiing van die nodige dokumente en die opstel van 'n sakeplan

Die gewildste kitskosrestaurant ter wêreld is McDonald's. Elke dag eet 'n groot aantal mense hier, wat groot winste vir aandeelhouers bring. Die netwerk van restaurante versprei oor die hele wêreld, selfs in ons land is daar meer as vyfhonderd sulke instansies. Dit is opmerklik dat McDonald's 'n uitstekende beleggingsvoorwerp is, want dit is byna onmoontlik om hier uit te brand