2026 Outeur: Howard Calhoun | calhoun@techconfronts.com. Laas verander: 2025-06-01 07:13:00

Wanneer ons oor portefeuljebelegging praat, is die eerste ding wat by ons opkom die beeld van Wall Street, aandelebeurs, skreeuende makelaars. In die raamwerk van hierdie artikel sal ons verstaan wat hierdie konsep is op die professionele vlak van 'n bestuurder en belegger. So, wat is 'n beleggingsportefeulje?

Konsep

Portefeuljebelegging word verstaan as die belegging van finansiële en monetêre hulpbronne in die aankoop van sekuriteite, wanneer daar beplan word om wins te maak sonder die ontstaan van regte om die aktiwiteite van die uitreiker te beheer.

Met ander woorde, die beleggingsportefeulje is 'n kombinasie van finansiële (aandele en effekte) en reële bates van die belegger (eiendom), wat 'n vorm van belegging is.

Net soos sy individuele komponente, kan dit onderhewig wees aan statistiese ontleding van risiko-evaluering, verwagte opbrengs, en meer.

Portefeuljebeleggings is alle transaksies wat skuld- of ekwiteitsekuriteite behels wat nie direkte beleggings is nie. Portefeuljebeleggings sluit in ekwiteitsekuriteite (indien hulle nie effektiewe beheer oor die uitreikingsmaatskappy waarborg nie), beleggingsfondsaandele. Hulle is niesluit transaksies in soos terugverkoop (genoem 'n repo) of uitleen van sekuriteite.

Eenvoudig, portefeuljebelegging is 'n operasie deur beleggers om finansiële bates van een land (hoofsaaklik sekuriteite) in 'n ander land te koop. In hierdie geval neem beleggers nie aktiewe beheer oor die instellings wat sekuriteite uitreik nie, maar is tevrede met die realisering van winste. Wins word gegenereer deur verskille in wisselkoerse of fluktuasies in rentekoerse, so beleggers wat in sekuriteite belangstel, baseer dikwels hul besluite op 'n gegewe land se gradering.

Die stel sekuriteitspakkette sluit in:

- aandele;

- rekeninge;

- obligasies;

- verbandlenings van die staat en munisipaliteite.

tipes

Daar is verskeie tipes beleggingsportefeuljes. Die tabel wys die belangrikstes.

| Tipe beleggingsportefeulje | Kenmerk |

| Aandelportefeulje | Dit is hoogs gestruktureerde aandele |

| Gebalanseerde portefeulje | Hoëgroei-aandele, tesouries en effekte |

| Veilige Portefeulje | Banktyddeposito's, effekte en skatkiswissels |

| aktiewe plasingportefeulje | Dit is tesourie-skuldinstrumente, aandelemaatskappye met hoogs gestruktureerde fonds- en afgeleide regte |

Formasiemetodes

Onder die vele metodes van portefeuljevorming, is daar vier hoofopsies, wat in die tabel hieronder aangebied word.

| Formasiemetode | Kenmerke van die metode |

| Taktiese plasingsmetode | Die hoofdoel daarvan is om 'n konstante vlak van risiko in die beleggingsportefeulje oor die langtermyn te verseker |

| Strategiese toewysingsmetode | Dit word gebruik om langtermynbeleggingsbesluite te neem |

| Veilige verspreidingmetode | Behels die aanpassing van die kapitaalstruktuur sodat die risiko en verwagte opbrengs van die belegging onveranderd bly |

| Integrasieverspreidingsmetode | Danksy hierdie metode kan beide die algemene voorwaardes van individuele beleggings en hul doelwitte beoordeel word |

Portefeuljesamestelling

Die meeste beleggingsportefeuljes het die volgende samestelling soos in die tabel hieronder getoon.

| Element | Komposisie | Beskrywing |

| 1 | Met geen risiko | Inkomste is vas en stabiel. Opbrengsbalk is minimaal |

| 2 | Risiko | Verskaf verhoogde opbrengste, maksimum kapitaalwins. Opbrengs vaar beter as markgemiddeld |

Die balans tussen hierdie twee dele stel jou in staat om die nodige parameters te bereik om risiko en winsgewendheid te kombineer.

Grondbeginsels van portefeuljebedryf

Die hoofdoel van 'n portefeulje is om die optimale balans tussen risiko en beloning te bereik. Om dit te doen, gebruik beleggers 'n hele arsenaal van verskeie instrumente (diversifikasie, presiese seleksie). Die tabel toon opsies vir beleggersportefeuljes.

| Opsie | Kenmerk |

| Inkomste word as rente ontvang | Inkomsteportefeulje |

| Wisselkoersverskil groei | Groeiportefeulje |

Die basiese reël van optimalisering is dit: as die opbrengs op 'n sekuriteit hoog is, dan is die risiko hoog. Omgekeerd, wanneer inkomste laag is, is die risiko ook laer. Dit bepaal die belegger se gedrag in die mark: konserwatief of aggressief, wat deel is van die beleggingsbeleid.

| Aggressiewe variasie | Konserwatiewe opsie |

| Beleggingsportefeulje bestaan uit jong groeifirmas | Stabiele inkomste met verminderde risiko. Wed op hoogs likiede maar lae-opbrengs sekuriteite uitgereik deur volwasse en kragtige maatskappye in die mark |

Die essensie van bestuur. Basiese beginsels

Finansiële beleggingsportefeuljebestuur is 'n deurlopende proses. Dit sluit die stadium van beplanning, uitvoering en verslagdoening oor die resultate wat behaal is in. Hierdie proses bestaan uit die ontleding van ekonomiese toestande, die definisie van kliëntbeperkings en -doelwitte, en die toekenning van bates.

Portefeuljebestuur is die kuns en wetenskap om besluite oor beleggingstruktuur en -beleide te neem, opbrengs en risiko te balanseer.

Portefeuljebestuur gaan alles oor die identifisering van sterk- en swakpunte in die keuse tussen skuld en ekwiteit, binnelands en internasionaal, groei en sekuriteit, en die vele ander afwegings wat gepaard gaan met die poging om opbrengste te maksimeer vir 'n gegewe vlak van risiko.

Portefeuljebestuur kan óf passief óf aktief wees, soos in die tabel hieronder getoon.

| Passif | Aktief |

| Spoor die markindeks na, wat algemeen na verwys word as indeksering | Belegger probeer opbrengste maksimeer |

Hoofelemente van die bestuursproses

Die hoofelement van bestuur is die verspreiding van bates, wat gebaseer is op hul langtermynstruktuur. Die verspreiding van bates is gebaseer op die feit dat verskillende tipes bates nie op 'n konsekwente wyse beweeg nie, en sommige van hulle is meer wisselvallig as ander. 'n Fokus word gevorm op die optimalisering van die risikoprofiel /beleggers opbrengste. Dit word gedoen deur te belê in 'n versameling bates wat 'n lae korrelasie met mekaar het. Beleggers met 'n meer aggressiewe profiel kan hul beleggingsportefeulje weeg na meer wisselvallige besittings. En met 'n meer konserwatiewe een, kan hulle dit opweeg na meer stabiele beleggings.

Diversifikasie is 'n baie algemene metode wat in portefeuljebestuur gebruik word. Dit is onmoontlik om konsekwent wenners en verloorders te voorspel. Dit is nodig om 'n beleggingsportefeulje met 'n wye dekking van bates te skep. Diversifikasie is die verspreiding van risiko en beloning binne 'n bateklas. Aangesien dit moeilik is om te weet watter spesifieke bates of sektore die leiers kan wees, poog diversifikasie om die opbrengste van alle sektore oor tyd vas te vang, maar met minder wisselvalligheid op enige gegewe tydstip.

Herbalansering is 'n tegniek wat gebruik word om 'n portefeulje met jaarlikse tussenposes terug te bring na sy oorspronklike teikentoekenning. Die metode is belangrik om 'n batestruktuur te handhaaf wat die belegger se risiko/beloningsprofiel die beste weerspieël. Andersins kan markbewegings die finansiële beleggingsportefeulje blootstel aan groter risiko of verminderde geleenthede vir opbrengs. Byvoorbeeld, 'n belegging wat begin met 70% aandele en 'n 30% vaste-inkomste-verdeling kan, as gevolg van uitgebreide markgroei, beweeg na 'n 80/20-verdeling wat die belegger aan meer risiko blootstel as wat hy of sy kan hanteer. Herbalansering behels die verkoop van sekuriteite metlae waarde en hertoewysing van opbrengs na lae waarde sekuriteite.

Soorte portefeuljebestuur. Wat is?

Beleggingsportefeuljebestuur behels die neem van 'n besluit oor die optimale vergelyking van beleggings met doelwitte met 'n balanserende risiko.

Kom ons kyk na die hooftipes in meer besonderhede. Die tabel hieronder toon die kenmerke van elkeen van hulle.

| Portefeuljebestuurtipe | Kenmerk |

| Aktief | Bestuur waarin portefeuljebestuurders aktief betrokke is by die verhandeling van sekuriteite om die opbrengs vir die belegger te maksimeer |

| Passif | Met sulke bestuur stel bestuurders belang in 'n vaste portefeulje, wat geskep word in ooreenstemming met huidige markneigings |

| Diskresionêre portefeuljebestuur | Portefeuljebestuur waarin die belegger die fonds by 'n bestuurder plaas en hom magtig om dit te belê soos hy goeddink namens die belegger. Portefeuljebestuurder hou toesig oor alle beleggingsbehoeftes, dokumentasie en meer |

| Nie-diskresionêre portefeuljebestuur | Dit is 'n bestuur waarin die bestuurders advies gee aan die belegger of kliënt, wat dit kan aanvaar of verwerp. Die resultaat, dit wil sê winste gemaak of verliese gely, behoort aan die belegger self, terwyl die diensverskaffer 'n voldoende vergoeding infooi-vir-diens |

Beheerproses. Kenmerke

Die beleggingsportefeuljebestuursproses self kan as 'n reeks stappe voorgestel word, soos in die tabel hieronder getoon.

| Stage | Naam | Kenmerk |

| 1 verhoog | Sekuriteitsanalise | Dit is die eerste stap in die portefeuljebouproses, wat die assessering van die risiko- en opbrengsfaktore van individuele sekuriteite, sowel as hul onderlinge verwantskappe behels |

| 2 stadium | Portefeulje-analise | Nadat die sekuriteite om te belê en die gepaardgaande risiko geïdentifiseer is, kan 'n aantal portefeuljes daaruit geskep word, wat moontlike portefeuljes genoem word, wat baie gerieflik is |

| 3 stadium | Portefeuljekeuse | Die optimale portefeulje van finansiële beleggings word uit alle moontlike gekies. Dit moet ooreenstem met die risiko-geleenthede |

| 4 stadium | Portefeulje-resensie | Na die keuse van die optimale beleggingsportefeulje, monitor die bestuurder dit noukeurig om seker te maak dit bly in die toekoms optimaal om goeie wins te maak |

| 5 stadium | Portefeuljewaardasie | Op hierdie stadium word portefeuljeprestasie oor 'n vasgestelde tydperk beoordeel, met betrekking totkwantitatiewe meting van die wins en risiko verbonde aan die portefeulje oor die hele beleggingstermyn |

Portefeuljebestuurdienste word verskaf deur finansieringsmaatskappye, banke, verskansingsfondse en geldbestuurders.

Grondbeginsels van portefeuljebelegging. Verskille van direkte beleggings

Portefeuljebelegging verskil van direkte buitelandse belegging. Met laasgenoemde neem die belegger aktiewe beheer oor die ondernemings in 'n bepaalde land oor. In die geval van portefeuljebelegging word dit bevredig deur die realisering van winste.

Almal wat spaargeld (finansiële bates) het, probeer om die beste gebruik daarvan op verskeie finansiële gebiede te maak: bankdeposito's, aandele, effekte, versekeringspolisse, pensioenfondse.

'n Stel finansiële instrumente word 'n portefeulje genoem, dus die besluit om bates toe te ken word die belegging(s) in die portefeulje genoem.

'n Belegger kan ook besluit om 'n deel van sy spaargeld in die buiteland te belê. Die mees tipiese transaksie van hierdie tipe is die aankoop van tesourie-effekte van 'n ander land.

Die grootte van portefeuljebeleggings fluktueer, veral wanneer hulle deur spekulatiewe kapitaal bemeester word. Hulle is daarop gefokus om vinnige winste te maak en is enige tyd gereed vir onttrekking. Hierdie skommelinge, aan die ander kant, kan die wisselkoers destabiliseer, dus kan die finansiering van die tekort op die lopende rekening met spekulatiewe kapitaal gevaarlik wees. Valutakrisisse, waarin daar 'n skerp verswakking van binnelandse geld is, word geassosieer met 'n uitvloei vanportefeuljekapitaal.

Portefeuljebeleggings is hoofsaaklik sensitief vir veranderinge in rentekoerse, hul verwagtinge en wisselkoersvoorspellings, asook vir veranderinge in die makro-ekonomiese situasie - die risiko van destabilisering en politieke omwentelinge. Na gelang van die risikobepaling eis beleggers 'n premie in die vorm van hoër rentekoerse, anders is hulle nie bereid om binnelandse bates te koop nie.

Berekening van opbrengs

Die basiese formule vir die berekening van die opbrengs op 'n beleggingsportefeulje is soos volg:

Wins/ Belegging100%.

Waar wins die verskil is tussen die hoeveelheid verkoop en die bedrag wat van die voorraad gekoop is.

In werklikheid is hierdie formule egter onvoldoende. Dit moet uitgeklaar word:

Wins=Wins en verlies op elke handel + Dividende - Kommissies.

Dit is die gerieflikste om Excel-berekeningstabelle te gebruik. 'n Voorbeeld van so 'n tabel word hieronder getoon.

| Geldbeweging | Datum | Verduidelikings |

| 100 t. vryf. | 01.01.2019 | Die rekening word gekrediteer met die bedrag van 100 duisend roebels. |

| 50 t. vryf. | 01.03.2019 | Aan die begin van Maart was nog 50 duisend roebels betaalbaar. |

| - 20 t. vryf. | 14.06.2019 | In April is die bedrag van 20 duisend roebels onttrek. |

| -150 t. vryf. | 18.09.2019 | Alle middeleop die rekening vir die dag Х |

Volgende, in die sel waar ons die winsgewendheid wil bereken, moet ons die uitdrukking invoeg: NETVNDOH(B2:B5; C2:C5)100.

Waar B2:B5 die reeks "Geldvloei"-selle is, is C2:C5 die reeks "Datum"-selle.

Die program sal outomaties die inkomste bereken.

Die waarde sal 22,08% wees.

Portefeuljewaardasie. Berekeningsbeginsel

Opbrengs moet as 'n persentasie bereken word wanneer die beleggingsportefeulje geëvalueer word, aangesien slegs in hierdie geval die bedrag wat die belegger ontvang duidelik sal word. Dit kan vergelyk word met die opbrengs van ander instrumente.

Om dit te doen, gebruik die formule vir die evaluering van 'n portefeulje van finansiële beleggings:

Winsgewendheid in persentasieAantal dae in 'n jaar / aantal dae van belegging. Voorbeeld, hierbo het ons 'n opbrengs van 22,08% gekry. Maar dit was slegs beleggings vir ses maande, en die jaarlikse opbrengs sal wees:

22,08%365 / 180=44,8%.

Belangrikste risiko's

Finansiële teikens word oorweeg met betrekking tot beleggingsportefeuljerisiko- en opbrengsparameters. Dit is nodig om antwoorde op hierdie vrae te kry om die risiko wat die onderneming dra te kan bepaal. Hoogtepunte wat toestemming vereis:

- Wat is die kliënt se kort- en langtermyndoelwitte en finansiële behoeftes?

- Wat is die gevolge as doelwitte nie bereik word nie?

Die hoofrisiko's van beleggingsportefeuljebestuur word in die tabel hieronder getoon.

| Risiko | Kenmerk | Maniere om te veg |

| Sekuriteitsrisiko | Onsistematiese risiko. Effekte verstek, aandeelprys daal tot nul, en dan word hulle heeltemal uit sirkulasie onttrek |

1. Soek kwaliteitbates 2. Diversifikasie |

| Markrisiko | Sistematiese risiko | Dit is nodig om daardie bates in te sluit wat bestand is teen globale markskommelings |

Belangrikste kwessies

'n Belangrike kwessie is die vermoë om die verwagte opbrengskoers van die vereiste koers te onderskei. Die verwagte opbrengskoers hou verband met die vlak van wins wat nodig is om die doelwitte te finansier. Die vereiste opbrengskoers is egter gekoppel aan die langtermyn bereiking van finansiële doelwitte.

Faktore wat die keuse van beleggings kan beïnvloed, kan verband hou met die volgende kategorieë: wetlike voorwaardes (trusts en fondse), belasting, tydraamwerk, buitengewone omstandighede of likiditeit.

Belasting hou verband met die bestuur van ryk individue, insluitend belasting: op inkomste, op vaste eiendom, op die oordrag van eiendom of op kapitaalwins. Buitengewone omstandighede hou verband met 'n entiteit se voorkeur vir bates. Likiditeit verwys na die vraag (verwagte en onverwagte) van 'n besigheid na kontant. Die tydhorison word aangebied as langtermyn-, mediumtermyn-, korttermyn- en multi-stadium wins.

Aanwysings om risiko's deur diversifikasie te verminder

Portefeuljediversifikasie isdiversifikasie van die struktuur van die beleggingsportefeulje. Wat moet hieronder verstaan word? Net dat dit lei tot 'n afname in die spesifieke (nie-sistematiese) risiko van die beleggingsportefeulje en individuele bates. Die essensie van diversifikasie is om gediversifiseerde bates te koop in die hoop dat 'n moontlike afname in die waarde van sommige daarvan geneutraliseer sal word deur 'n toename in die waarde van ander.

Daarom hang die doeltreffendheid van portefeuljediversifikasie af van die mate van koppeling van veranderinge in pryse vir die bates wat dit vorm (hul verhouding). Hoe kleiner dit is, hoe beter is die resultate van diversifikasie.

Die sterkste diversifikasie word bereik wanneer bateprysveranderings negatief gekorreleer is, dit wil sê wanneer die prys van een bate styg met 'n daling in die prys van 'n ander.

Presiese bepaling van die korrelasie van toekomstige bateprysveranderings in 'n portefeulje is moeilik, hoofsaaklik omdat historiese veranderinge nie in die toekoms herhaal moet word nie. Om hierdie rede word vereenvoudigde diversifikasiemetodes dikwels gebruik, wat bestaan uit die aankoop van bates uit verskeie sektore van die ekonomie (byvoorbeeld aandele van banke, telekommunikasie, konstruksiemaatskappye), bates uit verskillende marksegmente (byvoorbeeld aandele en effekte), geografies gedifferensieerde bates (byvoorbeeld aandele van verskillende lande) of bates van klein en groot ondernemings.

Die kwessie van diversifikasie van beleggingsportefeulje is formeel beskryf in die sogenaamde Markowitz-portefeuljeteorie. Hoër opbrengste op 'n beleggingsportefeulje word gewoonlik met hoër risiko geassosieer. Markowitz-teorie wys hoedefinieer doeltreffende portefeuljes in terme van die verhouding van die verwagte opbrengskoers tot risiko.

Gevolgtrekking

As deel van hierdie artikel is die metodes en tegnieke wat gebruik word in die proses om 'n portefeulje van finansiële beleggings te vorm, oorweeg. Daarmee kan jy die risiko's en winste van die belegger bestuur. Die kwessies van beleggingsportefeulje-optimering hou verband met 'n gebalanseerde kombinasie van minimale risiko terwyl die maksimum moontlike inkomste uit die samestelling van bates verkry word.

Aanbeveel:

Funksionele strategie is Die konsep, tipes en rol van funksionele strategie in bestuur

N Goed gevormde funksionele strategie is een van die belangrikste elemente van die struktuur van die maatskappy self en 'n waarborg van hoë doeltreffendheid. Om aktiwiteite behoorlik te beplan en prioriteitsareas te bepaal, is dit nodig om die magte, verantwoordelikhede en doelwitte vir elke departement en die werknemers self akkuraat te verdeel

Die konsep en tipes mag in bestuur. Grondbeginsels en vorme van manifestasie van mag in bestuur

N Persoon wat 'n leiersposisie beklee, neem altyd 'n groot verantwoordelikheid op. Bestuurders moet die produksieproses beheer asook die werknemers van die maatskappy bestuur. Hoe dit in die praktyk lyk en watter tipe mag in bestuur bestaan, lees hieronder

Moderne benaderings in bestuur. Kenmerkende kenmerke van moderne bestuur

Buigsaamheid en eenvoud is waarna moderne bestuur streef. Alle veranderinge en innovasies is ontwerp om mededingendheid en doeltreffendheid te verseker. Meer en meer organisasies probeer om die bevel-hiërargiese verhoudings agter te laat en maak staat op die versterking van die beste eienskappe van die personeel

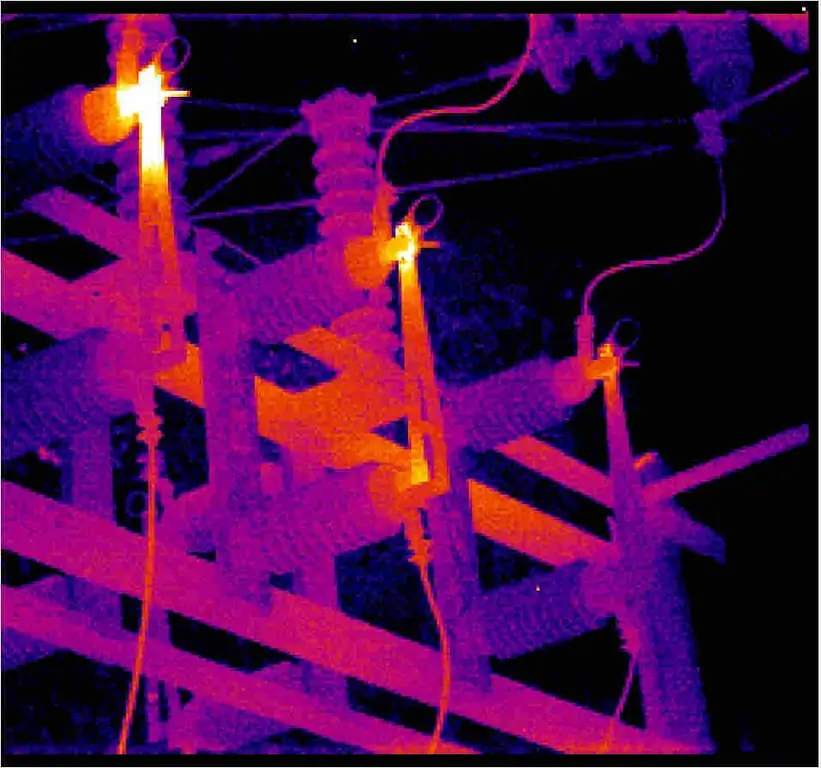

Termiese beeldbeheer van elektriese toerusting: konsep, werkingsbeginsel, tipes en klassifikasie van termiese beeldhouers, kenmerke van toepassing en verifikasie

Termiese beeldbeheer van elektriese toerusting is 'n doeltreffende manier om defekte in kragtoerusting wat opgespoor word, te identifiseer sonder om die elektriese installasie af te skakel. In plekke van swak kontak styg die temperatuur, wat die basis van die metodologie is

Versekering: essensie, funksies, vorms, konsep van versekering en tipes versekering. Die konsep en tipes sosiale versekering

Vandag speel versekering 'n belangrike rol op alle lewensterreine van burgers. Die konsep, wese, tipes sulke verhoudings is uiteenlopend, aangesien die voorwaardes en inhoud van die kontrak direk afhang van die doel en partye daarvan